Zastanawiając się za zaciągnięciem zobowiązania finansowego na zakup nieruchomości przeznaczonej na wynajem zawsze trzeba przekalkulować ryzyko związane z taką inwestycją. Jednym z najważniejszych czynników jest ryzyko spadku dochodów pochodzących z czynszu, który jest determinowany popytam na wynajem i podażą nieruchomości pod wynajem. Co ważne popyt, jak i podaż, mają w tym charakter lokalny. Relacja popytu i podaży wyznacza wartość czynszu, jaki możemy uzyskać, a tym samym stopę zwrotu z inwestycji oraz poziom ryzyka jej towarzyszący.

Ostatni czas charakteryzował się zmniejszeniem wynajmu długoterminowego. Wynikało to z braku studentów (studia on-line), odpływu pracowników z zagranicy (wyjazd z Polski) oraz praktycznie wstrzymania wyjazdów biznesowych (przejście na pracę zdalną) co było spowodowane pandemią. Argumenty przemawiające na korzyść właścicieli nieruchomości oraz potwierdzenie słuszności decyzji o długoterminowej inwestycji w mieszkania na wynajem, wskazuje główny analityk BIK, prof. Waldemar Rogowski, który ocenia obecną sytuację również pod kątem dostępności kredytów. „Wymagania banków w zakresie udzielania nowych kredytów, czyli wyższy wkład własny, spadek akceptowalnego wskaźnika LtV, wzrost akceptowalnego poziomu scoringowego określającego wiarygodność kredytową, spadek akceptowalnego wskaźnika DtI, przekładają się na mniejszą dostępność kredytu, szczególnie wśród osób młodych. Osoby te przy braku możliwości uzyskania kredytu bankowego zdecydują się na wynajmowanie nieruchomości.

Ile osób dotyka dziś zmiana cen najmu i jaka jest skala inwestycji w nieruchomości, można oceniać na podstawie analiz, jakie przygotowują analitycy BIK w oparciu o największą w kraju bazę informacji na temat kredytów, zaciąganych przez ponad 15 milionów dorosłych Polaków”.

Na 31 maja 2020 r. 2,545 mln czynnych kredytów mieszkaniowych posiadało 4,041 mln Polaków. Łączna kwota zadłużenia z tytułu kredytów mieszkaniowych wynosiła 477,585 mld zł. W strukturze kredytobiorców wyróżnić można takich, którzy mają więcej niż 2 kredyty mieszkaniowe do spłaty:

-

więcej niż dwa ma 54 486 osób (1,3% ogółu kredytobiorców) w tym:

-

trzy kredyty posiada 44 918 osób;

-

cztery kredyty ma 7 045 osób;

-

pięć i więcej kredytów jest u 2 523 osób.

Z osób posiadających więcej niż dwa kredyty mieszkaniowe większość – 82% to osoby z trzema kredytami mieszkaniowymi. Osoby z trzema i więcej kredytami posiadają 102 577 kredytów, co stanowi 4% wszystkich kredytów mieszkaniowych. 77 048 kredytów to kredyty osób posiadających trzy czynne kredyty mieszkaniowe.

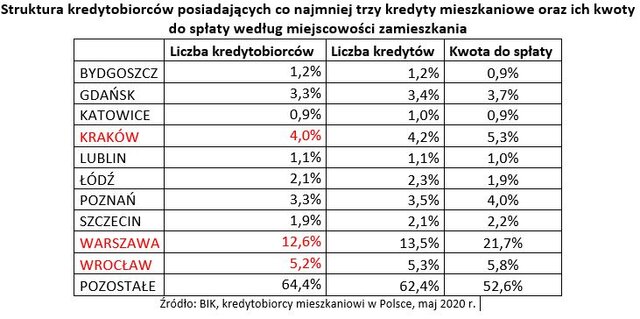

BIK przyjął, że osoby posiadające więcej niż dwa kredyty mieszkaniowe, finansują nieruchomości w celach inwestycyjnych. W takim przypadku osoby te, jako inwestorzy, czerpią korzyści ekonomiczne z wynajmu zarówno krótkoterminowego, jak i długoterminowego. Lewarowanie transakcji zakupu nieruchomości w celach inwestycyjnych (pod wynajem) nie jest jeszcze popularne. Kwota kredytów mieszkaniowych do spłaty przez osoby z trzema i więcej kredytami mieszkaniowymi na 31 maja 2020 r. wynosi 22,24 mld zł i stanowi 4,66% łącznego zadłużenia z tytułu wszystkich kredytów mieszkaniowych. Z tego 15,9 mld (71,5%) to zadłużenie osób z trzema kredytami.

Około 13% kredytobiorców posiadających więcej niż dwa kredyty to mieszkańcy Warszawy. Ich udział w kwocie do spłaty wynosi aż 21,7%, co wiąże się z koniecznością zaciągnięcia wyższego kredytu z uwagi na najwyższe ceny nieruchomości w Warszawie. Zatem tu szczególnie zwrot z inwestycji przekłada się na wysokość pobieranego czynszu, który w okresie pandemii spadł najbardziej. Drugim miastem, gdzie znaczną rolę odgrywają wynajmy na cele biznesowe i studenckie, jest Wrocław, a następnie Kraków, w którym duże znaczenie ma wynajem krótkoterminowy, wyhamowany ze względu na ograniczenie ruchu turystycznego.

Jednocześnie trzeba nadmienić, że nie zawsze inwestycja jest realizowana w miejscu zamieszkania kredytobiorcy. Dlatego część inwestorów z dużych miast kupuje nieruchomości inwestycyjne w kurortach górskich lub nadmorskich, często w formule kondohoteli, aparthoteli. Ten rodzaj inwestycji opiera się na korzyściach pozyskiwanych z najmu sezonowego przez operatora nieruchomości, a znaczna część czynszu z najmu trafia do kieszeni inwestorów. Koszt m2 jest zatem istotnie wyższy od kosztu metra kupowanego indywidualnie od dewelopera. W obecnej sytuacji zwrot z takiej inwestycji jest bliski zeru zwłaszcza, że zmienia się podejście Polaków do doboru miejsc noclegowych. Zamiast dużych hoteli, rezerwują wypoczynek w domkach położonych z dala od skupisk ludzkich.

Podczas inwestowania własnych oszczędności czy tzw. nadwyżek finansowych, należy zwrócić uwagę na wiele czynników dla powodzenia takiego przedsięwzięcia. Z ostrożnością należy traktować inwestycje w instrumenty kapitałowe czy lokowanie środków na giełdzie, która w obliczu kryzysu pandemicznego raczej czeka na moment odrabiania strat. Choć pieniądze w bankach zawsze są bezpieczne, to sytuacja spadku dochodów z lokat bankowych do symbolicznych wartości skłania do poszukiwania innych form lokowania swoich środków. Już obserwuje się nieznaczny odpływ depozytów z banków i poszukiwanie przez Polaków innych bezpieczniejszych form inwestowania. Wybór, oprócz optymalnej dywersyfikacji lokowania swoich środków, powinna determinować decyzja, na jaki okres chcemy inwestować. Alternatywą może być rynek nieruchomości, jednak w przypadku częściowego finansowania kredytem, wiąże się to z określonymi regulacjami, „barierami wejścia” lub w przypadku zakupu za gotówkę zamrożeniem kapitału na dłuższy okres.

„Należy pamiętać, że w przypadku inwestycji pod wynajem, ryzyko dotyczy zarówno finansowania aktywa kredytem, któremu towarzyszy środowisko zmian wysokości stóp procentowych, a także ryzyko walutowe w przypadku kredytów walutowych, jak i braku uzyskiwania korzyści z wynajmu, w obecnej sytuacji spadku popytu i cen najmu, a w związku z tym zagrożonych dochodów na spłatę zaciągniętego kredytu, którym finansowany był zakup inwestycji”– tłumaczy główny analityk BIK.

Najgorszym rozwiązaniem są działania pochopne, obserwowane zwłaszcza w początkowej fazie pandemii. Dotyczyły one gwałtownego wypłacania z banków swoich oszczędności życia, przenoszenia ich na ROR lub co gorsza, trzymania ich w domu, w gotówce. To zjawisko rodzące ekonomiczny problem, związany z udzielaniem finansowania w przyszłości, a z perspektywy gospodarstwa domowego – niezrozumiałe zwłaszcza, że przysłowiowe trzymanie gotówki „w skarpecie”, może narazić je na kradzież. Sytuacja ekonomiczna związana z epidemią koronawirusa zmieniła podejście Polaków do planowania swoich wydatków. Wyraźnie zmalał konsumpcjonizm, spadł jednak także popyt na kredyty. Klienci z pewnością zastanawiają się nad alternatywnymi sposobami pomnażania kapitału, choć nadal swoje oszczędności trzymają na lokatach, w bankach.

Jak wskazują miesięczne dane sektora bankowego, opublikowane przez Komisję Nadzoru Finansowego, według stanu na 30 kwietnia 2020 r., poziom oszczędności Polaków zwiększa się szybciej niż poziom zadłużenia, depozyty gospodarstw domowych na koniec kwietnia 2020 r. wynosiły 959 mld zł. Z Raportu Narodowego Banku Polskiego o stabilności systemu finansowego z czerwca 2020 r., wydania specjalnego poświęconego skutkom pandemii COVID-19 wynika, że zwiększony popyt na gotówkę oraz przewidywane ograniczenie dochodów sugerują, że „obserwowane dotychczas wysokie tempo wzrostu depozytów gospodarstw domowych może ulec osłabieniu”.

Pytanie, czy obecnie jest dobry czas na poszukiwanie okazji inwestycyjnych? Czy w wyniku pandemii Polacy zasięgną opinii doświadczonych w przedmiocie inwestowania i skuszą się po pandemii na inne formy pomnażania kapitału. A może po prostu zredefiniują cele, na które gromadzą oszczędności? Na ten moment, z badań przeprowadzonych przez Związek Banków Polskich wynika, że aż 57% badanych wskazuje jako ważne odkładanie pieniędzy na tzw. czarną godzinę, rzadko mamy sprecyzowane cele, a najrzadziej wskazywanym celem oszczędzania jest zakup mieszkania – deklaruje go jedynie 8% Polaków.

źródło: BIK

Biura WGN

Biura WGN CENTRALA WGN

CENTRALA WGN