Po nadzwyczaj udanym starcie tegorocznej puli dofinansowania w programie „Mieszkanie dla młodych” pozostały już tylko wspomnienia. Pieniądze podzielono w rekordowym czasie, chociaż nie obyło się bez kłopotów technicznych i część kredytobiorców przeżyła spore rozczarowanie. Klienci, którzy teraz rozważają zakup nieruchomości i wsparcie się kredytem, mają do wyboru wyłącznie standardowe, komercyjne oferty.

W lutowej edycji rankingu Bankier.pl banki przygotowały propozycje dla małżeństwa 30-latków wychowującego jednego potomka. Potencjalni kredytobiorcy co miesiąc otrzymują łączne wynagrodzenie w wysokości 5600 zł. Mężczyzna pracuje w oparciu o umowę na czas nieokreślony, jego partnerka – umowę o pracę na 3 lata, zawartą ponad rok temu.

Klienci chcą kupić mieszkanie wybrane z oferty dewelopera. Nieruchomość mieści się w Poznaniu. Za 65 metrów kwadratowych powierzchni użytkowej sprzedający życzy sobie 395 tys. zł. Kredytobiorcy są solidnie przygotowani do zaciągnięcia zobowiązania – nie spłacają obecnie żadnych kredytów, a ich historia odnotowana w BIK-u nie zawiera negatywnych wpisów.

Profilowa rodzina staje przed dylematem – czy zgromadzone oszczędności zachować na wykończenie lokalu, czy też w jak najmniejszym stopniu wspierać się kredytem. Minimalny wymagany wkład własny przy zakupie kredytowanym przez bank wynosi dziś 10 proc. wartości mieszkania. Nie wszystkie instytucje mają jednak w swojej ofercie produkt o takich parametrach, co z punktu widzenia poszukującego kredytobiorcy oznacza nieco węższy wybór.

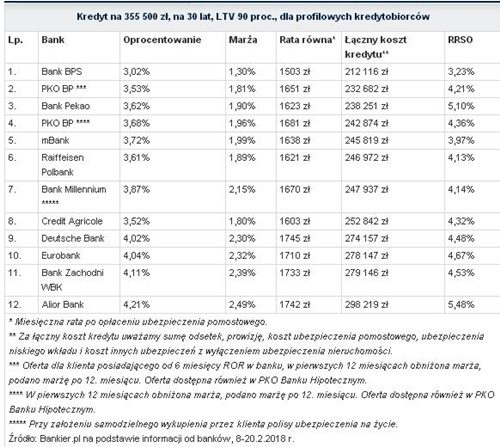

Na pierwszym miejscu w zestawieniu znalazł się Bank BPS, w którym klienci o odpowiedniej wiarygodności kredytowej mogą liczyć na promocyjną marżę kredytową na poziomie 1,3 pp. Druga lokata przypadła PKO Bankowi Polskiemu i PKO Bankowi Hipotecznemu, a trzecia – Bankowi Pekao.

Wnosząc standardowy 20-procentowy wkład własny, klienci mogą liczyć na finansowanie w większej grupie instytucji. Kredytobiorcy w takim scenariuszu musieliby przeznaczyć 79 tys. zł z własnych oszczędności na zakup nieruchomości, a kwota kredytu spadłaby do 316 tys. zł.

Pierwsze dwa miejsca w rankingu zajmują ponownie Bank BPS oraz PKO Bank Polski i PKO Bank Hipoteczny (z ofertą dla klientów posiadających co najmniej 6-miesięczny staż w korzystaniu z ROR-u). Na trzeciej pozycji znalazł się Bank BGŻ BNP Paribas, w którym profilowi klienci mogliby liczyć na marżę kredytową na poziomie 1,8 pp.

Łączny koszt zobowiązania, przy założeniu dzisiejszego poziomu wskaźnika WIBOR, zamknąłby się poniżej granicy 200 tys. zł również w dwóch kolejnych bankach – Raiffeisen Polbanku oraz Citi Handlowym.

bankier.pl

Biura WGN

Biura WGN CENTRALA WGN

CENTRALA WGN