Pandemia, która spowodowała zamroziła wiele obszarów gospodarki zagroziła utrzymaniu płynności finansowej firm. Z pomocą ruszyły rządowe tarcze osłonowe (Tarcze Finansowe PFR 1.0 i 2.0). Wsparcie dla firm dotkniętych pandemią zaoferowały także banki, umożliwiając skorzystanie z możliwości zawieszenia spłaty rat kredytu – moratoria kredytowe, powszechnie zwane „wakacjami kredytowymi”.

Z danych BIK wynika, że na 534 tys. mikrofirm w Polsce posiadających kredyty, 68 tys. skorzystało z moratoriów bankowych na kwotę 29,7 mld zł. Według stanu na 19.04.br. do bazy BIK zaraportowano umowne wakacje kredytowe dla przedsiębiorstw w liczbie 7,1 tys. kredytów na kwotę 5,8 mld zł. W porównaniu t/t, czyli do stanu na 12.04.br. liczba rachunków objętych wakacjami kredytowymi spadła o 219 szt., a kwota o 68 mln zł.

Skorzystanie z instrumentów pomocowych z pewnością pozwoliło złapać oddech niejednemu przedsiębiorcy oraz przetrwać trudny czas dla swojego biznesu. Tymczasem kredytów na finansowanie swojej działalności gospodarczej przedsiębiorcy zaciągają znacząco mniej.

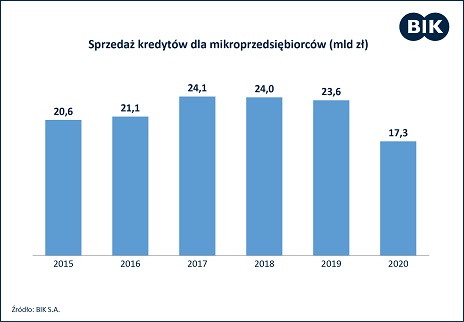

Wartość udzielonych kredytów bankowych w całym 2020 r. wyniosła 17,33 mld zł, co oznacza spadek o 26,5% w relacji do roku 2019. Co więcej, wynik ten jest najniższy od pięciu lat, odkąd akcja kredytowa tylko pięła się w górę.

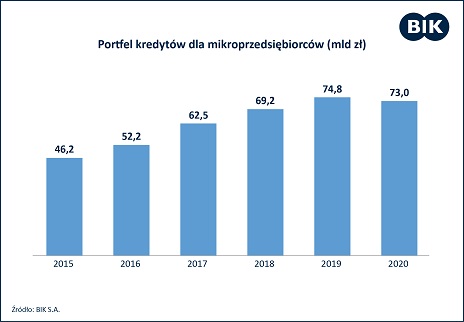

Od 2015 r. regularnie przyrastał też portfel kredytów udzielanych mikrofirmom. Na początku 2016 r. wynosił on 46,7 mld zł i rósł stopniowo, osiągając na koniec 2019 r. rekordową wartość 74,8 mld zł. Teraz portfel wart jest 73 mld, co oznacza koncentrację kredytobiorców firmowych na spłacaniu swoich rat niż zaciąganiu nowych zobowiązań.

„Z perspektywy banków, niską akcję kredytową można tłumaczyć ostrożnym podejściem do rozpatrywania nowych wniosków o kredyt. Dla bankowców kluczowe znaczenie ma dbałość o ograniczanie ryzyka w procesie kredytowym. Warto zaznaczyć, że poziom szkodowości kredytów, mikroprzedsiębiorców, w porównaniu z kredytami mieszkaniowymi czy ratalnymi osób prywatnych jest dużo wyższy - wynosi on ponad 16%. Mówiąc o sytuacji małego biznesu trzeba dodać, że lockdown właściwie wyłączył z działalności część branż, jak chociażby gastronomię, hotelarstwo czy turystykę. Co więcej, w momencie korzystania z moratorium umownego, mikroprzedsiębiorca nie mógł zwiększać zadłużenia. Dlatego, z pewnością również obecnie, w trzeciej fali pandemii, bankowcy dokładnie przyglądają się jakości zobowiązań spłacanych zwłaszcza przez tych kredytobiorców, którzy powrócili do regularnej spłaty po zakończeniu moratoriów oraz w branżach najbardziej dotkniętych przez pandemię” - wyjaśnia prof. Waldemar Rogowski, główny analityk BIK.

źródło: BIK

Biura WGN

Biura WGN CENTRALA WGN

CENTRALA WGN