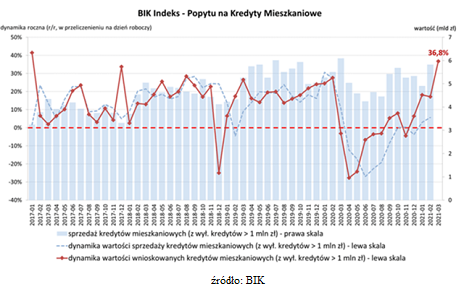

W marcu 2021 r. o kredyt mieszkaniowy wnioskowało łącznie 56,07 tys. potencjalnych kredytobiorców, w porównaniu do 41,52 tys. rok wcześniej – jest to wzrost o +35%. W porównaniu do lutego 2021 r., liczba wnioskujących wzrosła o 19%, a w stosunku do minimum z kwietnia 2020 r. podwoiła się (+102%). Średnia kwota wnioskowanego kredytu mieszkaniowego w marcu br. wyniosła 315,5 tys. zł i była o 5,9% wyższa niż w marcu 2020 r.

„Na wartość Indeksu pozytywnie wpłynął wzrost średniej kwoty wnioskowanego kredytu przy dużej liczbie wnioskodawców. Rekordowa w całej historii jest wartość wnioskowana na wnioskach kredytowych (wartości bezwzględne). Rekordowa w okresie 10 lat jest również liczba złożonych zapytań kredytowych.

Wyższą liczbę zapytań odnotowaliśmy w marcu 2011 r. W marcu br. popyt na kredyty mieszkaniowe „odpalił” i jest wyższy od szczytu trendu wzrostowego z lutego 2020 r. (ostatniego miesiąca sprzed pandemii). Po serii ujemnych odczytów z okresu marzec – sierpień 2020 r. oraz listopada 2020 r. mamy bardzo wysoki dodatni odczyt w tym roku. Wartość Indeksu w porównaniu do odczytu z lutego 2021 r. wzrosła aż o 19,7 p.p. Na szczególną uwagę zasługuje wzrost średniej kwoty wnioskowanego kredytu oraz wzrost liczby składanych zapytań.

Odzwierciedla to obecną sytuację na rynku mieszkaniowym, wzrost średniej ceny PUM-u oraz zakup większych nieruchomości. Fakt, że banki poluzowały wymagania odnośnie wkładu własnego (spadek wymaganego wkładu ponownie do 10%), przekłada się na akceptowanie wyższej wartości wskaźnika LtV. Co ciekawe, rekordy bijemy w samym szczycie trzeciej fali z jaką mieliśmy do czynienia w marcu br. Z drugiej strony wzrost liczby osób zaszczepionych powoduje, że optymizm rośnie. Rośnie również inflacja, która może spowodować jeszcze wyższy wzrost cen nieruchomości. Ponadto konieczność wpłat na fundusz gwarancyjny dla deweloperów (2%) również wpłynie na wzrost cen. Coraz częściej w dyskursie publicznym mówi się o ujemnych stopach procentowych na depozytach lub wprowadzeniu opłat za utrzymywanie dużych kwot na rachunkach bankowych.

Wszystko to wpływa na jeszcze wyższe zainteresowanie nieruchomościami. Trzeba również pamiętać, że Indeks opisuje jedynie stronę popytową rynku kredytów. Wartość akcji kredytowej jest determinowana polityką kredytową banków. W mojej opinii, w sytuacji wysokiej nadpłynności polskiego sektora bankowego i najniższego poziomu szkodowości kredytów hipotecznych, akcja kredytowa w zakresie kredytów mieszkaniowych wzrośnie” - komentuje prof. Waldemar Rogowski, Główny Analityk Biura Informacji Kredytowej.

źródło: BIK

Biura WGN

Biura WGN CENTRALA WGN

CENTRALA WGN