"Gran Scala", jak nazwano to chyba największe na świecie przedsięwzięcie, jest wynikiem porozumienia rządu Aragonii z międzynarodową grupą inwestorów International Leisure Development. Inwestycję wycenioną na 17 miliardów euro zaplanowano na trzeci kwartał 2008 r., pierwsze atrakcje ruszą za dwa lata. W kompleksie, zaplanowano 32 kasyna, pięć parków rekreacyjnych, park wodny, arenę korridy oraz pole golfowe. Ponadto znajdzie się tam 70 hoteli, 230 restauracji, 500 sklepów oraz centrum konferencyjne. Dziś w całym powiecie żyje łącznie nieco ponad 21 tys. mieszkańców, czyniąc z tego regionu jeden z najrzadziej zaludnionych zakątków Europy. A projekt przewiduje też lokale mieszkalne, w których na stałe zamieszka około 100 tys. osób. Lokalizacja na tak wielką inwestycję deweloperską została wybrana ze względu na jednakową, niewielką odległość od Madrytu, Barcelony, Bilbao i Walencji oraz łatwy dojazd z Francji.

Ze świata nieruchomości - strona 136

Gigantyczne przedsięwzięcie deweloperów w Hiszpanii

Kredyt możliwy również na całe życie

Miniony rok okazał się rekordowy pod względem liczby zaciągniętych kredytów hipotecznych. Większość banków i instytucji kredytujących już w trzecim kwartale osiągnęło sprzedaż na poziomie z 2006 r. Jak wynika z analiz pożyczamy więcej i na dłużej - banki znacznie wydłużyły okres kredytowania – nawet do 50 lat, niektóre udzielą kredytu do 130 % wartość nieruchomości. W 2007 r. wyraźnie było widać odwrót kredytobiorców od franka szwajcarskiego na rzecz kredytów złotowych. Na ogół na kredyt decydowały się osoby o średnich miesięcznych dochodach netto 2500 – 4000 zł. Częściej wnioski o kredyty składali mieszkający w dużych aglomeracjach pracujący w biurze. Rosnąca liczba kredytów mieszkaniowych potwierdza dobrą sytuację na rynku pracy: wzrost wynagrodzeń, obniżenie składki rentowej. Źródło: Rzeczpospolita.

Kredyt możliwy również na całe życie

Miniony rok okazał się rekordowy pod względem liczby zaciągniętych kredytów hipotecznych. Większość banków i instytucji kredytujących już w trzecim kwartale osiągnęło sprzedaż na poziomie z 2006 r. Jak wynika z analiz pożyczamy więcej i na dłużej - banki znacznie wydłużyły okres kredytowania – nawet do 50 lat, niektóre udzielą kredytu do 130 % wartość nieruchomości. W 2007 r. wyraźnie było widać odwrót kredytobiorców od franka szwajcarskiego na rzecz kredytów złotowych. Na ogół na kredyt decydowały się osoby o średnich miesięcznych dochodach netto 2500 – 4000 zł. Częściej wnioski o kredyty składali mieszkający w dużych aglomeracjach pracujący w biurze. Rosnąca liczba kredytów mieszkaniowych potwierdza dobrą sytuację na rynku pracy: wzrost wynagrodzeń, obniżenie składki rentowej. Źródło: Rzeczpospolita.

Inwestycje budowlane: ma być łatwiej

Nowe prawo budowlane ma być ułatwieniem dla:

1. budujących domy jednorodzinne - nie będą musieli uzyskać pozwolenia na budowę, pod warunkiem że teren będzie objęty planem zagospodarowania przestrzennego. W ciągu dwóch lat zniknie również decyzja o warunkach zabudowy oraz wymóg zgody na zmianę przeznaczenia gruntów rolnych w granicach administracyjnych miast - resort budownictwa chce opracować także ogólne standardy urbanistyczne oraz wprowadzić uproszczoną formę miejscowego planu zagospodarowania przestrzennego w formie przepisów urbanistyczno-architektonicznych.

2. osób, które zawrą umowę z deweloperem o budowę mieszkania - nie będą musiały się obawiać o wpłacone mu pieniądze, gdyż Ministerstwo Budownictwa przygotowało założenia do projektu ustawy o rachunku powierniczym. Deweloper będzie otrzymywał z banku pieniądze po zakończeniu określonego etapu prac bądź pieniądze będą wypłacane deweloperowi po zakończeniu całej budowy. Jeżeli deweloper upadnie, to ze środków zgromadzonych na rachunku syndyk masy upadłościowej będzie miał obowiązek dokończenia inwestycji.

Inwestycje budowlane: ma być łatwiej

Nowe prawo budowlane ma być ułatwieniem dla:

1. budujących domy jednorodzinne - nie będą musieli uzyskać pozwolenia na budowę, pod warunkiem że teren będzie objęty planem zagospodarowania przestrzennego. W ciągu dwóch lat zniknie również decyzja o warunkach zabudowy oraz wymóg zgody na zmianę przeznaczenia gruntów rolnych w granicach administracyjnych miast - resort budownictwa chce opracować także ogólne standardy urbanistyczne oraz wprowadzić uproszczoną formę miejscowego planu zagospodarowania przestrzennego w formie przepisów urbanistyczno-architektonicznych.

2. osób, które zawrą umowę z deweloperem o budowę mieszkania - nie będą musiały się obawiać o wpłacone mu pieniądze, gdyż Ministerstwo Budownictwa przygotowało założenia do projektu ustawy o rachunku powierniczym. Deweloper będzie otrzymywał z banku pieniądze po zakończeniu określonego etapu prac bądź pieniądze będą wypłacane deweloperowi po zakończeniu całej budowy. Jeżeli deweloper upadnie, to ze środków zgromadzonych na rachunku syndyk masy upadłościowej będzie miał obowiązek dokończenia inwestycji.

Prace renowacyjne za unijne pieniądze

Pieniądze w głównej mierze pochodzą ze środków unijnych dla Programów Operacyjnych. Na remonty i prace konserwatorskie przeznaczono 100 mln zł. W czasie pierwszego naboru wniosków – równo rok temu dofinansowano ponad 190 obiektów. Obecnie największe wsparcie otrzymały zabytki sakralne i świeckie w województwach: dolnośląskim, łódzkim, mazowieckim, podkarpackim, podlaskim, świętokrzyskim i wielkopolskim. Wsparcie środkami unijnymi przeznaczone jest głównie na remont dachów i elewacji starych zabytkowych obiektów. W Polsce około 3 miliony mieszkań wymaga gruntownej renowacji – są to głównie kamienice, przez lata nie remontowane, popadające w ruinę. Dzięki wsparciu finansowemu i nowym technologiom możliwe są prace renowacyjne nawet na najtrudniejszych i najstarszych budynkach - każda renowacja jest szeroko zakrojonym i skrupulatnie zaplanowanym indywidualnym przedsięwzięciem budowlanym, obejmującym zarówno ogólną koncepcję, jak i przebudowę wnętrz i ukształtowanie elewacji zewnętrznej.

Prace renowacyjne za unijne pieniądze

Pieniądze w głównej mierze pochodzą ze środków unijnych dla Programów Operacyjnych. Na remonty i prace konserwatorskie przeznaczono 100 mln zł. W czasie pierwszego naboru wniosków – równo rok temu dofinansowano ponad 190 obiektów. Obecnie największe wsparcie otrzymały zabytki sakralne i świeckie w województwach: dolnośląskim, łódzkim, mazowieckim, podkarpackim, podlaskim, świętokrzyskim i wielkopolskim. Wsparcie środkami unijnymi przeznaczone jest głównie na remont dachów i elewacji starych zabytkowych obiektów. W Polsce około 3 miliony mieszkań wymaga gruntownej renowacji – są to głównie kamienice, przez lata nie remontowane, popadające w ruinę. Dzięki wsparciu finansowemu i nowym technologiom możliwe są prace renowacyjne nawet na najtrudniejszych i najstarszych budynkach - każda renowacja jest szeroko zakrojonym i skrupulatnie zaplanowanym indywidualnym przedsięwzięciem budowlanym, obejmującym zarówno ogólną koncepcję, jak i przebudowę wnętrz i ukształtowanie elewacji zewnętrznej.

Unia Europejska pod nowym przewodnictwem

Przekazanie flagi Unii Europejskiej nastąpiło w mieście Funchal na wyspie Madera, oficjalnie kończąc pół roku portugalskiego przewodnictwa w Unii. Na zakończenie ceremonii portugalska dyplomacja wyraziła zadowolenie z wykonanej pracy i przypomniała, że podczas portugalskiej prezydencji wykonano wszystkie cele określone przez Lizbonę - podpisanie nowego traktatu UE. Podczas symbolicznej uroczystości wypuszczono w niebo 700 balonów w narodowych barwach Portugalii i Słowenii, a ministrowie przekazali sobie w prezentach wino maderskie i miodowe ciasto. Kolejnym państwem, które będzie pełniło przewodnictwo UE w drugim półroczu jest Francja.

Unia Europejska pod nowym przewodnictwem

Przekazanie flagi Unii Europejskiej nastąpiło w mieście Funchal na wyspie Madera, oficjalnie kończąc pół roku portugalskiego przewodnictwa w Unii. Na zakończenie ceremonii portugalska dyplomacja wyraziła zadowolenie z wykonanej pracy i przypomniała, że podczas portugalskiej prezydencji wykonano wszystkie cele określone przez Lizbonę - podpisanie nowego traktatu UE. Podczas symbolicznej uroczystości wypuszczono w niebo 700 balonów w narodowych barwach Portugalii i Słowenii, a ministrowie przekazali sobie w prezentach wino maderskie i miodowe ciasto. Kolejnym państwem, które będzie pełniło przewodnictwo UE w drugim półroczu jest Francja.

Coraz większym zainteresowaniem cieszą się we Wrocławiu apartamenty o wysokim standardzie.

We Wrocławiu rynek nieruchomości wygląda nieco inaczej. O ile można mówić o ogólnym zastoju, o tyle paradoksalnie segment najbardziej ekskluzywnych lokali odnotowuje dynamiczny wzrost, ze względu na nowość i nie nasycenie się jeszcze rynku. Działający w stolicy Dolnego Śląska deweloperzy wkraczają tu dopiero z pierwszymi ofertami dla nabywców szukających najwyższej jakości, apartamenty w pełnym tego słowa znaczeniu oferuje zaledwie kilku deweloperów. A Wrocław staje się prestiżowym i popularnym miastem.

Coraz większym zainteresowaniem cieszą się we Wrocławiu apartamenty o wysokim standardzie.

We Wrocławiu rynek nieruchomości wygląda nieco inaczej. O ile można mówić o ogólnym zastoju, o tyle paradoksalnie segment najbardziej ekskluzywnych lokali odnotowuje dynamiczny wzrost, ze względu na nowość i nie nasycenie się jeszcze rynku. Działający w stolicy Dolnego Śląska deweloperzy wkraczają tu dopiero z pierwszymi ofertami dla nabywców szukających najwyższej jakości, apartamenty w pełnym tego słowa znaczeniu oferuje zaledwie kilku deweloperów. A Wrocław staje się prestiżowym i popularnym miastem.

Stadion Olimpijski w niecce, a obok mieszkania?

Prace przygotowawcze przy budowie nowego stadionu na starym obiekcie zaczną się już we wrześniu tego roku, w marcu 2009 roku na budowę wejdzie generalny wykonawca. Stadion ma być gotowy latem 2011 r. Arena będzie zadaszona - projekt miał kosztować do 10 mln euro, ale ministerstwo wynegocjowało kwotę o 2,1 mln niższą.

Już w połowie stycznia zostanie ogłoszony konkurs na zagospodarowanie terenu wokół stadionu. Na 38 hektarach musi powstać hala widowiskowo-sportowa, hotel, biurowiec, centrum konferencyjne, oraz niewykluczone, że obok stadionu powstaną mieszkania. Deweloperzy są zadowoleni, bo to atrakcyjny ale i drogi grunt. Nie byłoby najmniejszych kłopotów ze sprzedażą mieszkań, które powstałyby w tym miejscu.

Stadion Olimpijski w niecce, a obok mieszkania?

Prace przygotowawcze przy budowie nowego stadionu na starym obiekcie zaczną się już we wrześniu tego roku, w marcu 2009 roku na budowę wejdzie generalny wykonawca. Stadion ma być gotowy latem 2011 r. Arena będzie zadaszona - projekt miał kosztować do 10 mln euro, ale ministerstwo wynegocjowało kwotę o 2,1 mln niższą.

Już w połowie stycznia zostanie ogłoszony konkurs na zagospodarowanie terenu wokół stadionu. Na 38 hektarach musi powstać hala widowiskowo-sportowa, hotel, biurowiec, centrum konferencyjne, oraz niewykluczone, że obok stadionu powstaną mieszkania. Deweloperzy są zadowoleni, bo to atrakcyjny ale i drogi grunt. Nie byłoby najmniejszych kłopotów ze sprzedażą mieszkań, które powstałyby w tym miejscu.

Rekordowe zyski z materiałów budowlanych

Decydujący wpływ na sprzedaż materiałów budowlanych ma fakt, że od stycznia do października o 45% wzrosła liczba pozwoleń na budowę mieszkań, a o 22% liczba tych oddanych do użytku. Koniunktura gospodarcza służy branży budowlanej. Dlatego sklepy specjalistyczne oraz markety budowlane mogą w 2008 r. spodziewać się zwiększonego popytu. Na wzroście rynku, oprócz składów budowlanych, chcą też skorzystać sklepy specjalistyczne – te z wyposażeniem wnętrz.

Źródło : Rzeczpospolita

Rekordowe zyski z materiałów budowlanych

Decydujący wpływ na sprzedaż materiałów budowlanych ma fakt, że od stycznia do października o 45% wzrosła liczba pozwoleń na budowę mieszkań, a o 22% liczba tych oddanych do użytku. Koniunktura gospodarcza służy branży budowlanej. Dlatego sklepy specjalistyczne oraz markety budowlane mogą w 2008 r. spodziewać się zwiększonego popytu. Na wzroście rynku, oprócz składów budowlanych, chcą też skorzystać sklepy specjalistyczne – te z wyposażeniem wnętrz.

Źródło : Rzeczpospolita

Mieszkańcy TBS będą mogli wykupić mieszkania

W sprawie sprzedaży lokali z zasobów TBS jest jeszcze sporo niewiadomych – lokale budowane są bowiem, głównie przez gminy, które przy tej okazji korzystają z preferencyjnego kredytu z Banku Gospodarstwa Krajowego. Problemem, może być więc głównie cena mieszkań wystawionych na sprzedaż.

„Musimy dokładnie rozwiązać kwestię rewaloryzacji wartości takiego mieszkania, określić zasady, na jakich pomoc państwa powinna być zrekompensowana i czy w ogóle powinna być ona zrekompensowana oraz w jakiej procedurze wykup ten powinien się odbywać” - tłumaczył Gazecie Prawnej Olgierd Dziekoński, wiceminister infrastruktury odpowiedzialny za budownictwo. Pomysł Ministerstwa Infrastruktury popierają samorządy, które w większości przypadków są właścicielami TBS-ów. – „Pomysł dopuszczenia możliwości wykupu na własność mieszkań w TBS-ach jest bardzo dobry. Jestem za prywatyzacją mienia, bo jeśli ktoś jest właścicielem czegoś, dba o to dużo bardziej niż tylko najemca” - zaznaczają specjaliści ds. gospodarki komunalnej. A z zapowiedzi uwolnienia sprzedaży lokali cieszą się najbardziej ich najemcy. To osoby średnio zamożne, których nie stać na zakup własnego "M". W TBS mogły one zamieszkać po wpłaceniu wkładu mieszkaniowego (sięgającego ok. 30 procent wartości lokalu) i kaucji. Póki co, nie wiadomo, od kiedy wykupy lokali w TBS będą możliwe.

Mieszkańcy TBS będą mogli wykupić mieszkania

W sprawie sprzedaży lokali z zasobów TBS jest jeszcze sporo niewiadomych – lokale budowane są bowiem, głównie przez gminy, które przy tej okazji korzystają z preferencyjnego kredytu z Banku Gospodarstwa Krajowego. Problemem, może być więc głównie cena mieszkań wystawionych na sprzedaż.

„Musimy dokładnie rozwiązać kwestię rewaloryzacji wartości takiego mieszkania, określić zasady, na jakich pomoc państwa powinna być zrekompensowana i czy w ogóle powinna być ona zrekompensowana oraz w jakiej procedurze wykup ten powinien się odbywać” - tłumaczył Gazecie Prawnej Olgierd Dziekoński, wiceminister infrastruktury odpowiedzialny za budownictwo. Pomysł Ministerstwa Infrastruktury popierają samorządy, które w większości przypadków są właścicielami TBS-ów. – „Pomysł dopuszczenia możliwości wykupu na własność mieszkań w TBS-ach jest bardzo dobry. Jestem za prywatyzacją mienia, bo jeśli ktoś jest właścicielem czegoś, dba o to dużo bardziej niż tylko najemca” - zaznaczają specjaliści ds. gospodarki komunalnej. A z zapowiedzi uwolnienia sprzedaży lokali cieszą się najbardziej ich najemcy. To osoby średnio zamożne, których nie stać na zakup własnego "M". W TBS mogły one zamieszkać po wpłaceniu wkładu mieszkaniowego (sięgającego ok. 30 procent wartości lokalu) i kaucji. Póki co, nie wiadomo, od kiedy wykupy lokali w TBS będą możliwe.

Polska w strefie Schengen

Wejście Polski do układu Schengen oznacza m.in. zniesienie kontroli paszportowych na granicy wewnętrznej z Niemcami, Słowacją, Czechami i Litwą. Będą one natomiast bardziej szczegółowe na granicy zewnętrznej - z Rosją, Białorusią i Ukrainą - wszystko po to, by zapobiegać nielegalnej imigracji i przemytowi. Generalnie dla Polaków jadących na Wschód sytuacja zmieni się niewiele; Ukraińcy, Rosjanie, Białorusini będą się jednak musieli liczyć ze wzrostem kosztów (wiza schengenowska kosztuje) i utrudnieniami.

Polska w strefie Schengen

Wejście Polski do układu Schengen oznacza m.in. zniesienie kontroli paszportowych na granicy wewnętrznej z Niemcami, Słowacją, Czechami i Litwą. Będą one natomiast bardziej szczegółowe na granicy zewnętrznej - z Rosją, Białorusią i Ukrainą - wszystko po to, by zapobiegać nielegalnej imigracji i przemytowi. Generalnie dla Polaków jadących na Wschód sytuacja zmieni się niewiele; Ukraińcy, Rosjanie, Białorusini będą się jednak musieli liczyć ze wzrostem kosztów (wiza schengenowska kosztuje) i utrudnieniami.

Jest decyzja w sprawie lokalizacji Stadionu Narodowego

W konferencji udział wzięli przedstawiciele firmy która ma wykonać projekt Stadionu Narodowego oraz prezes Spółki Narodowe Centrum Sportu Sp. z o.o. Michał Borowski, który podpisał umowę z przedstawicielami Konsorcjum Projektowe JSK Architekci Sp. z o.o, (któremu zlecono wykonanie projektu obiektu). Minister Sportu i Turystyki Mirosław Drzewiecki oficjalnie ogłosił, że Stadion Narodowy powstanie w niecce warszawskiego Stadionu X-lecia. Na obiekcie tym ma zostać rozegrany mecz otwarcia piłkarskich mistrzostw Europy w 2012 roku, organizowanych przez Polskę i Ukrainę.

Źródło: www.msport.gov.pl

Jest decyzja w sprawie lokalizacji Stadionu Narodowego

W konferencji udział wzięli przedstawiciele firmy która ma wykonać projekt Stadionu Narodowego oraz prezes Spółki Narodowe Centrum Sportu Sp. z o.o. Michał Borowski, który podpisał umowę z przedstawicielami Konsorcjum Projektowe JSK Architekci Sp. z o.o, (któremu zlecono wykonanie projektu obiektu). Minister Sportu i Turystyki Mirosław Drzewiecki oficjalnie ogłosił, że Stadion Narodowy powstanie w niecce warszawskiego Stadionu X-lecia. Na obiekcie tym ma zostać rozegrany mecz otwarcia piłkarskich mistrzostw Europy w 2012 roku, organizowanych przez Polskę i Ukrainę.

Źródło: www.msport.gov.pl

Wielkie państwowe firmy będą budować domy

Pierwsza w historii inwestycja mieszkaniowa PEKAES-u powstanie w Warszawie. W wybudowanej wieży i przyległych do niej budynkach będzie 600 luksusowych apartamentów, nawet lokale o wielkości 300 mkw. Firma chce, aby sprzęt do budowy wjechał na plac już latem 2008 roku. Plany budowy ma też PKP, która chce na ogromnej 24-hektarowej działce na warszawskiej Woli wybudować drugą Marinę Mokotów. Marina to jest jeden z najbardziej prestiżowych i największych kompleksów mieszkaniowych w Warszawie. PKP szykuje się również do wspólnej inwestycji budowlanej z PKO (PKP da grunt, a PKO wyłoży pieniądze).

Poczta Polska, PKP i inne firmy ruszają z planami deweloperskimi, bo potrzebują pieniędzy, aby podratować swój budżet lub po prostu chcą zarobić na nowe własne inwestycje.

Źródło: www.polskatimes.com

Wielkie państwowe firmy będą budować domy

Pierwsza w historii inwestycja mieszkaniowa PEKAES-u powstanie w Warszawie. W wybudowanej wieży i przyległych do niej budynkach będzie 600 luksusowych apartamentów, nawet lokale o wielkości 300 mkw. Firma chce, aby sprzęt do budowy wjechał na plac już latem 2008 roku. Plany budowy ma też PKP, która chce na ogromnej 24-hektarowej działce na warszawskiej Woli wybudować drugą Marinę Mokotów. Marina to jest jeden z najbardziej prestiżowych i największych kompleksów mieszkaniowych w Warszawie. PKP szykuje się również do wspólnej inwestycji budowlanej z PKO (PKP da grunt, a PKO wyłoży pieniądze).

Poczta Polska, PKP i inne firmy ruszają z planami deweloperskimi, bo potrzebują pieniędzy, aby podratować swój budżet lub po prostu chcą zarobić na nowe własne inwestycje.

Źródło: www.polskatimes.com

Bezcenne widoki zza okna

1. Obok Parku Kellera – ok. 40 tys. zł za mkw.

Apartamenty w sąsiedztwie parku na starym Żoliborzu, w czteropiętrowym kameralnym budynku obłożonym piaskowcem i czarnym granitem kosztują od 24 tys. zł za mkw. do ponad 40 tys. zł za mkw. z wykończonym wnętrzem. Najdroższy ma ponad 150 mkw - tarasem i własnym ogrodem zimowym oraz widokiem na Park Kellera — kosztuje ponad 5 mln zł.

2. Przy Pałacu Prezydenckim – ok. 31 tys. zł za mkw.

Mieszkania w przedwojennej kamienicy na Krakowskim Przedmieściu w pobliżu Pałacu Prezydenckiego wyceniono na kwotę ponad 31 tys. zł za mkw.

3. Okna na Pałac Kultury - od 26 tys. zł za mkw.

Luksusowy wieżowiec, który wyrośnie w sercu Warszawy, w pobliżu Pałacu Kultury, pomieści 251 ekskluzywnych apartamentów rozpoczynających się od ceny blisko 27 tys. zł za mkw. W cenie kompletne wykończenie, począwszy od łazienkowej armatury na pełnym wyposażeniu kuchni kończąc.

4. W Śródmieściu - od 25 tys. zł za mkw.

W śródmieściu, przy ul. Mokotowskiej powstał luksusowy apartamentowiec firmy Orco. Budynek składa się z 14 ekskluzywnych apartamentów o wysokości ponad 3 m, największy ma 240 mkw. Powierzchni.

5. Na Starówce - od 23 tys. zł za mkw.

Jeśli chodzi o mieszkania (nie apartamenty) to te najdroższe są na warszawskiej Starówce. Cena wywoławcza za dwupokojowy lokal o powierzchni ok. 40 mkw. na Rynku Starego Miasta sięga około jednego miliona zł.

6. W pobliżu Wawelu - od 23 tys. zł za mkw.

W Krakowie najdroższe dzielnice to Stare Miasto i Kazimierz, gdzie stawki dochodzą do 25 tys. zł za mkw. – ale takie położenie i widoki są bezcenne.

7. Nad Zatoką Gdańską - od 20 tys. zł za mkw.

Nad morzem jedno z najdroższym miejsc to wieżowiec Sea Tower, z którego rozpościera się widok na Zatokę Gdańską, Półwysep Helski, Sopot i Gdańsk. Ceny – od 20 tys. zł za mkw., a standard i użyte materiały są najwyższej jakości.

Źródło: puls biznesu

Bezcenne widoki zza okna

1. Obok Parku Kellera – ok. 40 tys. zł za mkw.

Apartamenty w sąsiedztwie parku na starym Żoliborzu, w czteropiętrowym kameralnym budynku obłożonym piaskowcem i czarnym granitem kosztują od 24 tys. zł za mkw. do ponad 40 tys. zł za mkw. z wykończonym wnętrzem. Najdroższy ma ponad 150 mkw - tarasem i własnym ogrodem zimowym oraz widokiem na Park Kellera — kosztuje ponad 5 mln zł.

2. Przy Pałacu Prezydenckim – ok. 31 tys. zł za mkw.

Mieszkania w przedwojennej kamienicy na Krakowskim Przedmieściu w pobliżu Pałacu Prezydenckiego wyceniono na kwotę ponad 31 tys. zł za mkw.

3. Okna na Pałac Kultury - od 26 tys. zł za mkw.

Luksusowy wieżowiec, który wyrośnie w sercu Warszawy, w pobliżu Pałacu Kultury, pomieści 251 ekskluzywnych apartamentów rozpoczynających się od ceny blisko 27 tys. zł za mkw. W cenie kompletne wykończenie, począwszy od łazienkowej armatury na pełnym wyposażeniu kuchni kończąc.

4. W Śródmieściu - od 25 tys. zł za mkw.

W śródmieściu, przy ul. Mokotowskiej powstał luksusowy apartamentowiec firmy Orco. Budynek składa się z 14 ekskluzywnych apartamentów o wysokości ponad 3 m, największy ma 240 mkw. Powierzchni.

5. Na Starówce - od 23 tys. zł za mkw.

Jeśli chodzi o mieszkania (nie apartamenty) to te najdroższe są na warszawskiej Starówce. Cena wywoławcza za dwupokojowy lokal o powierzchni ok. 40 mkw. na Rynku Starego Miasta sięga około jednego miliona zł.

6. W pobliżu Wawelu - od 23 tys. zł za mkw.

W Krakowie najdroższe dzielnice to Stare Miasto i Kazimierz, gdzie stawki dochodzą do 25 tys. zł za mkw. – ale takie położenie i widoki są bezcenne.

7. Nad Zatoką Gdańską - od 20 tys. zł za mkw.

Nad morzem jedno z najdroższym miejsc to wieżowiec Sea Tower, z którego rozpościera się widok na Zatokę Gdańską, Półwysep Helski, Sopot i Gdańsk. Ceny – od 20 tys. zł za mkw., a standard i użyte materiały są najwyższej jakości.

Źródło: puls biznesu

Inwestycyjne szaleństwo Dubaju niepokoi Agencje ratingowe

Dubaj jest jednym z siedmiu emiratów wchodzących w skład Zjednoczonych Emiratów Arabskich, podobnie jak inne bliskowschodnie rządy popadł w inwestycyjne szaleństwo. Zadłużenie w Dubaju jest czterokrotnie wyższe niż średnia w innych częściach Zatoki Preskiej. Z publicznych dokumentów rządowych trudno odtworzyć prawdziwą sytuację finansową, ponieważ ich przejrzystość nie jest mocną stroną. Analitycy z Moody’s Investors Service, Fitach Rating i Standard & Poor’s Rating Service przyznają ratingi kredytowe wielu z wspieranych przez rząd firmom i teraz zaczynają się domagać od emiratu więcej informacji, ponieważ wychodzą z założenia, że państwo wesprze te podmioty, w przypadku gdyby popadły one w tarapaty.

Inwestycyjne szaleństwo Dubaju niepokoi Agencje ratingowe

Dubaj jest jednym z siedmiu emiratów wchodzących w skład Zjednoczonych Emiratów Arabskich, podobnie jak inne bliskowschodnie rządy popadł w inwestycyjne szaleństwo. Zadłużenie w Dubaju jest czterokrotnie wyższe niż średnia w innych częściach Zatoki Preskiej. Z publicznych dokumentów rządowych trudno odtworzyć prawdziwą sytuację finansową, ponieważ ich przejrzystość nie jest mocną stroną. Analitycy z Moody’s Investors Service, Fitach Rating i Standard & Poor’s Rating Service przyznają ratingi kredytowe wielu z wspieranych przez rząd firmom i teraz zaczynają się domagać od emiratu więcej informacji, ponieważ wychodzą z założenia, że państwo wesprze te podmioty, w przypadku gdyby popadły one w tarapaty.

Hipoteka odwrócona - renta od banku

W Polsce to absolutna nowość, natomiast w Unii Europejskiej i Stanach Zjednoczonych usługa ta - funkcjonująca pod nazwą reverse mortgage - już od dawna jest popularna. Sama procedura zawarcia umowy odwróconej hipoteki nie będzie skomplikowana. Wystarczy, że osoba, która chce mieć dodatkowe źródło dochodów, ma własne mieszkanie. Musi tylko podpisać umowę z bankiem lub towarzystwem ubezpieczeniowym, zgodnie z którą lokal po jej śmierci stanie się własnością firmy. Ponieważ polskie banki nie mają jeszcze gotowego produktu wstępne szacunki wypłat określa się następująco: jeśli właściciel mieszkania ma 60 lat, a jego nieruchomość wyceniono na 400 tys. zł, to może do końca życia otrzymywać 1,3 - 1,7 tys. zł miesięcznie. Wysokość transakcji to zwykle 40 – 60 proc. bieżącej wartości nieruchomości. Według zasad obowiązujących w USA, kwota uzyskana za mieszkanie w ten sposób wolna jest od podatku dochodowego - nie jest brana pod uwagę w dokumentach stwierdzających wysokość miesięcznych dochodów. Tamtejsze banki i towarzystwa ubezpieczeniowe wymagają, by stan techniczny nieruchomości stanowiącej zabezpieczenie kredytu nie pogorszył się w czasie trwania umowy.

Hipoteka odwrócona - renta od banku

W Polsce to absolutna nowość, natomiast w Unii Europejskiej i Stanach Zjednoczonych usługa ta - funkcjonująca pod nazwą reverse mortgage - już od dawna jest popularna. Sama procedura zawarcia umowy odwróconej hipoteki nie będzie skomplikowana. Wystarczy, że osoba, która chce mieć dodatkowe źródło dochodów, ma własne mieszkanie. Musi tylko podpisać umowę z bankiem lub towarzystwem ubezpieczeniowym, zgodnie z którą lokal po jej śmierci stanie się własnością firmy. Ponieważ polskie banki nie mają jeszcze gotowego produktu wstępne szacunki wypłat określa się następująco: jeśli właściciel mieszkania ma 60 lat, a jego nieruchomość wyceniono na 400 tys. zł, to może do końca życia otrzymywać 1,3 - 1,7 tys. zł miesięcznie. Wysokość transakcji to zwykle 40 – 60 proc. bieżącej wartości nieruchomości. Według zasad obowiązujących w USA, kwota uzyskana za mieszkanie w ten sposób wolna jest od podatku dochodowego - nie jest brana pod uwagę w dokumentach stwierdzających wysokość miesięcznych dochodów. Tamtejsze banki i towarzystwa ubezpieczeniowe wymagają, by stan techniczny nieruchomości stanowiącej zabezpieczenie kredytu nie pogorszył się w czasie trwania umowy.

Wysokościowe szaleństwo w stolicy nabiera tempa

Właściwie nie ma tygodnia w prasie, bez wiadomości o kolejnym wieżowcu w Warszawie. Firma Lilium, która na początku roku kupiła hotel Marriott, zapowiedziała, że chce zbudować obok coś wyjątkowego. Wieżowiec będzie miał 250 metrów wysokości i 70 pięter, a swoim kształtem będzie przypominał lilię - nazwa spółki po angielsku. Firma Lilium chciałaby zacząć prace budowlane pod koniec 2008 roku, a zakończyć w 2012 roku. Warszawa też byłaby zadowolona, gdyby setki tysięcy ludzi goszczących w stolicy w czasie Euro 2012 mogły podziwiać zrealizowany projekt jednej z największych gwiazd architektury. Architektka mieszka i pracuje w Londynie, w 1980 r. założyła własne biuro, które zatrudnia ponad 300 osób i ma oddziały w różnych częściach świata.

Wysokościowe szaleństwo w stolicy nabiera tempa

Właściwie nie ma tygodnia w prasie, bez wiadomości o kolejnym wieżowcu w Warszawie. Firma Lilium, która na początku roku kupiła hotel Marriott, zapowiedziała, że chce zbudować obok coś wyjątkowego. Wieżowiec będzie miał 250 metrów wysokości i 70 pięter, a swoim kształtem będzie przypominał lilię - nazwa spółki po angielsku. Firma Lilium chciałaby zacząć prace budowlane pod koniec 2008 roku, a zakończyć w 2012 roku. Warszawa też byłaby zadowolona, gdyby setki tysięcy ludzi goszczących w stolicy w czasie Euro 2012 mogły podziwiać zrealizowany projekt jednej z największych gwiazd architektury. Architektka mieszka i pracuje w Londynie, w 1980 r. założyła własne biuro, które zatrudnia ponad 300 osób i ma oddziały w różnych częściach świata.

Czy można stracić nieruchomość bez stosownego odszkodowania?

Przepisy przewidują możliwość nadania trybu natychmiastowej wykonalności decyzji o lokalizacji drogi w przypadku „uzasadnionego interesu społecznego lub gospodarczego”, ale nie wyjaśniają one, co przez te pojęcia należy rozumieć. Szczególna procedura wywłaszczenia oznacza, że wojewoda albo starosta zamieszcza obwieszczenie w urzędzie gminy oraz w prasie lokalnej, o wszczęciu postępowania o wydanie decyzji lokalizacyjnej – co może spowodować, że właściciel dowie się dopiero z tej decyzji, że jego nieruchomość jest faktycznie wywłaszczana. Poważnym problemem jest też wysokość odszkodowania, nie zawsze za otrzymane pieniądze da się wybudować nową nieruchomość. Przepisy ustawy budzą zastrzeżenia niektórych prawników, pocieszające jest jedynie to, że są rzadko stosowane przez organy administracji. Wyjątkowe stosowanie przepisów ustawy potwierdza Generalna Dyrekcja Dróg Krajowych i Autostrad: około 19 z 22 tysięcy działek, których teren zajmowała autostrada A1, zostało wykupionych od właścicieli. Jedynie w stosunku do 1 procenta gruntów zastosowano procedurę przyspieszoną.

Podstawa prawna:

Ustawa z 18 października 2006 r. o zmianie ustawy o szczególnych zasadach przygotowania i realizacji inwestycji w zakresie dróg krajowych oraz o zmianie niektórych innych ustaw (Dz.U. nr 220, poz. 1601).

Źródło: „GP”

Czy można stracić nieruchomość bez stosownego odszkodowania?

Przepisy przewidują możliwość nadania trybu natychmiastowej wykonalności decyzji o lokalizacji drogi w przypadku „uzasadnionego interesu społecznego lub gospodarczego”, ale nie wyjaśniają one, co przez te pojęcia należy rozumieć. Szczególna procedura wywłaszczenia oznacza, że wojewoda albo starosta zamieszcza obwieszczenie w urzędzie gminy oraz w prasie lokalnej, o wszczęciu postępowania o wydanie decyzji lokalizacyjnej – co może spowodować, że właściciel dowie się dopiero z tej decyzji, że jego nieruchomość jest faktycznie wywłaszczana. Poważnym problemem jest też wysokość odszkodowania, nie zawsze za otrzymane pieniądze da się wybudować nową nieruchomość. Przepisy ustawy budzą zastrzeżenia niektórych prawników, pocieszające jest jedynie to, że są rzadko stosowane przez organy administracji. Wyjątkowe stosowanie przepisów ustawy potwierdza Generalna Dyrekcja Dróg Krajowych i Autostrad: około 19 z 22 tysięcy działek, których teren zajmowała autostrada A1, zostało wykupionych od właścicieli. Jedynie w stosunku do 1 procenta gruntów zastosowano procedurę przyspieszoną.

Podstawa prawna:

Ustawa z 18 października 2006 r. o zmianie ustawy o szczególnych zasadach przygotowania i realizacji inwestycji w zakresie dróg krajowych oraz o zmianie niektórych innych ustaw (Dz.U. nr 220, poz. 1601).

Źródło: „GP”

Fiskus zwróci nam podatek

Nie trzeba kupować materiałów budowlanych do końca grudnia na zapas, ponieważ przepisy o zwrocie tego podatku osobom samodzielnie budującym lub remontującym dom lub mieszkanie, które miały wygasnąć wraz z końcem tego roku będą obowiązywać bezterminowo – tak zdecydował parlament. Jednak, jak do tej pory, sumę do zwrotu musimy obliczyć sobie sami. Jeżeli nie korzystaliśmy dotychczas z żadnych ulg budowlanych, możemy odzyskać nawet 68,18 proc. kwoty podatku VAT wynikającej z faktur.

Tak jak w przypadku wszystkich ulg podatkowych nie obędzie się bez limitów. Przy ich obliczaniu bierze się pod uwagę cenę m kw. mieszkania ogłoszoną ostatnio przez Główny Urząd Statystyczny. Taką statystykę odnajdziemy na stronach internetowych GUSu. Nowością w przepisie jest limit, który jest odnawialny co pięć lat. Dotychczas nie było żadnych ograniczeń.

Ważna informacja to taka, że odzyskamy wyłącznie VAT od materiałów budowlanych, na które po 1 maja 2004 roku wzrosła stawka z 7 na 22 proc. O ich wykaz można poprosić na przykład w urzędzie skarbowym. Również resort finansów ułatwił podatnikom życie i przygotował wzór wniosku do ewentualnego wykorzystania - formularz VZM-1. Można go pobrać ze strony internetowej ww.mf.gov.pl lub bezpośrednio również w urzędzie skarbowym. Do wniosku trzeba dołączyć: pozwolenie na budowę, a w przypadku remontu tytuł prawny do lokalu; faktury dokumentujące poniesione wydatki; pozwolenie na użytkowanie obiektu lub zawiadomienie o zakończeniu inwestycji (potrzebne jest jednak tylko w przypadku budowy); dokument określający stopień zaawansowania inwestycji sporządzony przez osobę z uprawnieniami budowlanymi (tylko w przypadku nadbudowy, przebudowy, rozbudowy). Aby wniosek nie budził żadnych wątpliwości, warto poprosić sprzedawcę materiału budowlanego o wpisanie na fakturze symbolu PKWiU (Polskiej Klasyfikacji Wyrobów i Usług).

Fiskus zwróci nam podatek

Nie trzeba kupować materiałów budowlanych do końca grudnia na zapas, ponieważ przepisy o zwrocie tego podatku osobom samodzielnie budującym lub remontującym dom lub mieszkanie, które miały wygasnąć wraz z końcem tego roku będą obowiązywać bezterminowo – tak zdecydował parlament. Jednak, jak do tej pory, sumę do zwrotu musimy obliczyć sobie sami. Jeżeli nie korzystaliśmy dotychczas z żadnych ulg budowlanych, możemy odzyskać nawet 68,18 proc. kwoty podatku VAT wynikającej z faktur.

Tak jak w przypadku wszystkich ulg podatkowych nie obędzie się bez limitów. Przy ich obliczaniu bierze się pod uwagę cenę m kw. mieszkania ogłoszoną ostatnio przez Główny Urząd Statystyczny. Taką statystykę odnajdziemy na stronach internetowych GUSu. Nowością w przepisie jest limit, który jest odnawialny co pięć lat. Dotychczas nie było żadnych ograniczeń.

Ważna informacja to taka, że odzyskamy wyłącznie VAT od materiałów budowlanych, na które po 1 maja 2004 roku wzrosła stawka z 7 na 22 proc. O ich wykaz można poprosić na przykład w urzędzie skarbowym. Również resort finansów ułatwił podatnikom życie i przygotował wzór wniosku do ewentualnego wykorzystania - formularz VZM-1. Można go pobrać ze strony internetowej ww.mf.gov.pl lub bezpośrednio również w urzędzie skarbowym. Do wniosku trzeba dołączyć: pozwolenie na budowę, a w przypadku remontu tytuł prawny do lokalu; faktury dokumentujące poniesione wydatki; pozwolenie na użytkowanie obiektu lub zawiadomienie o zakończeniu inwestycji (potrzebne jest jednak tylko w przypadku budowy); dokument określający stopień zaawansowania inwestycji sporządzony przez osobę z uprawnieniami budowlanymi (tylko w przypadku nadbudowy, przebudowy, rozbudowy). Aby wniosek nie budził żadnych wątpliwości, warto poprosić sprzedawcę materiału budowlanego o wpisanie na fakturze symbolu PKWiU (Polskiej Klasyfikacji Wyrobów i Usług).

Konferencja EUROLOG 2012: poważne problemy z budową dróg

Do rozpoczęcia Euro 2012 pozostało nieco ponad 4 lata i zamiast niepokoić się o to, czy zdążymy z przygotowaniami, musimy po prostu ostro zabrać się do pracy. Chyba po raz pierwszy w historii przychodzi Polakom zmierzyć się z tak ogromnym wyzwaniem organizacyjnym, dającym tak wiele szans rozwoju i okazji biznesowych. Niezwykle ważne jest to, aby nawiązali oni ze sobą jak najściślejsze, robocze relacje, w związku z tym zostało zorganizowane w Krakowie spotkanie pod nazwą EUROLOG 2012.

Podczas konferencji dyrektor Zespół Doradców Gospodarczych "TOR" Adrian Furgalski przekonywał, że rząd nie musi i nie ma czasu, aby zmieniać plany budowy dróg przygotowanych przez poprzedników. „Pierwszym krokiem przed obecnym rządem musi być odpowiedzenie sobie, jakim sposobem drogi będą budowane. Następnym musi być zmienienie w tym kierunku prawa. Zawiłości prawne, które obecnie stoją przed inwestorem są obecnie największą przeszkodą w tego typu inwestycjach. Proces inwestycyjny w naszym kraju od podjęcia decyzji o budowie do ukończenia inwestycji wynosi obecnie około 10 lat, z czego sama budowa fizycznie to okres około 2 lat, co stanowi średnią europejską. Lata poprzedzające "wbicie łopaty" upływają głównie na prawnym torze przeszkód” – powiedział Furgalski.

Prelegent, podczas Konferencji, zwrócił także uwagę na mogące pojawić się problemy ze znalezieniem pracowników budowlanych. Również w 2012 roku w Londynie odbędą się Igrzyska Olimpijskie, więc chyba nie mamy co liczyć, na to, że polscy budowlańcy zaczną wracać z Wysp Brytyjskich, ponieważ inwestorom w Polsce nie uda nam się przebić brytyjskiej oferty. Zapewne pozostanie nam rozglądać się, za pracownikami, którzy będą budować nasze drogi, na rynek wschodni - na Ukrainę czy nawet Chiny.

Źródło: www.eurolog2012.pl

Konferencja EUROLOG 2012: poważne problemy z budową dróg

Do rozpoczęcia Euro 2012 pozostało nieco ponad 4 lata i zamiast niepokoić się o to, czy zdążymy z przygotowaniami, musimy po prostu ostro zabrać się do pracy. Chyba po raz pierwszy w historii przychodzi Polakom zmierzyć się z tak ogromnym wyzwaniem organizacyjnym, dającym tak wiele szans rozwoju i okazji biznesowych. Niezwykle ważne jest to, aby nawiązali oni ze sobą jak najściślejsze, robocze relacje, w związku z tym zostało zorganizowane w Krakowie spotkanie pod nazwą EUROLOG 2012.

Podczas konferencji dyrektor Zespół Doradców Gospodarczych "TOR" Adrian Furgalski przekonywał, że rząd nie musi i nie ma czasu, aby zmieniać plany budowy dróg przygotowanych przez poprzedników. „Pierwszym krokiem przed obecnym rządem musi być odpowiedzenie sobie, jakim sposobem drogi będą budowane. Następnym musi być zmienienie w tym kierunku prawa. Zawiłości prawne, które obecnie stoją przed inwestorem są obecnie największą przeszkodą w tego typu inwestycjach. Proces inwestycyjny w naszym kraju od podjęcia decyzji o budowie do ukończenia inwestycji wynosi obecnie około 10 lat, z czego sama budowa fizycznie to okres około 2 lat, co stanowi średnią europejską. Lata poprzedzające "wbicie łopaty" upływają głównie na prawnym torze przeszkód” – powiedział Furgalski.

Prelegent, podczas Konferencji, zwrócił także uwagę na mogące pojawić się problemy ze znalezieniem pracowników budowlanych. Również w 2012 roku w Londynie odbędą się Igrzyska Olimpijskie, więc chyba nie mamy co liczyć, na to, że polscy budowlańcy zaczną wracać z Wysp Brytyjskich, ponieważ inwestorom w Polsce nie uda nam się przebić brytyjskiej oferty. Zapewne pozostanie nam rozglądać się, za pracownikami, którzy będą budować nasze drogi, na rynek wschodni - na Ukrainę czy nawet Chiny.

Źródło: www.eurolog2012.pl

Przybędzie gruntów pod inwestycje w budownictwie

Celem zaproponowanych (przed końcem 2007 r.) przez Radę Ministrów zmian w ustawie o kształtowaniu ustroju rolnego oraz o zmianie niektórych innych ustaw (Dz.U. z 2003 r. nr 64, poz. 592) było uporządkowanie systemu obrotu ziemią rolną. Wśród proponowanych zmian jest również postulowany przez Gazetę Prawną przepis - odbierający Agencji Nieruchomości Rolnych prawo pierwokupu w stosunku do gruntów poniżej 1 ha.

Według Gazety Prawnej „Agencja korzysta z prawa pierwokupu w niewielkim procencie transakcji, ale prawo to powstrzymuje przedsiębiorstwa budowlane, a także prywatnych inwestorów przed zawieraniem umów. Dodatkowym utrudnieniem dla inwestorów jest także brak aktualnych planów zagospodarowania oraz fakt, że nawet nieruchomości znajdujące się w granicach dużych aglomeracji miejskich sklasyfikowane są jako grunty rolne”. Nowe przepisy przewidują, że ANR będzie miała prawo do pierwokupu gruntów rolnych o powierzchni większej niż 1 ha. – obecnie Agencja może kupować również nieruchomości rolne poniżej 1 ha. „Obrót tak niewielkimi parcelami nie wpływa na poprawę struktury agrarnej kraju. Angażuje natomiast Agencję w liczne działania biurokratyczne, utrudniając koncentrację na obrocie większymi nieruchomościami”- wyjaśnia Jan Bielański, dyrektor departamentu gospodarki ziemią w Ministerstwie Rolnictwa.

Jak wynika ze statystyk Agencji Nieruchomości Rolnych, od wejścia w życie ustawy, czyli od połowy 2003 r., do końca września 2007 r. do Agencji wpłynęło ponadto 380 tys. umów przenoszących własność nieruchomości rolnych, z czego agencja skorzystała jedynie w 451 przypadkach z prawa pierwokupu. Jest to wiec około 0,12 proc. transakcji.

Źródło: „GP”

Przybędzie gruntów pod inwestycje w budownictwie

Celem zaproponowanych (przed końcem 2007 r.) przez Radę Ministrów zmian w ustawie o kształtowaniu ustroju rolnego oraz o zmianie niektórych innych ustaw (Dz.U. z 2003 r. nr 64, poz. 592) było uporządkowanie systemu obrotu ziemią rolną. Wśród proponowanych zmian jest również postulowany przez Gazetę Prawną przepis - odbierający Agencji Nieruchomości Rolnych prawo pierwokupu w stosunku do gruntów poniżej 1 ha.

Według Gazety Prawnej „Agencja korzysta z prawa pierwokupu w niewielkim procencie transakcji, ale prawo to powstrzymuje przedsiębiorstwa budowlane, a także prywatnych inwestorów przed zawieraniem umów. Dodatkowym utrudnieniem dla inwestorów jest także brak aktualnych planów zagospodarowania oraz fakt, że nawet nieruchomości znajdujące się w granicach dużych aglomeracji miejskich sklasyfikowane są jako grunty rolne”. Nowe przepisy przewidują, że ANR będzie miała prawo do pierwokupu gruntów rolnych o powierzchni większej niż 1 ha. – obecnie Agencja może kupować również nieruchomości rolne poniżej 1 ha. „Obrót tak niewielkimi parcelami nie wpływa na poprawę struktury agrarnej kraju. Angażuje natomiast Agencję w liczne działania biurokratyczne, utrudniając koncentrację na obrocie większymi nieruchomościami”- wyjaśnia Jan Bielański, dyrektor departamentu gospodarki ziemią w Ministerstwie Rolnictwa.

Jak wynika ze statystyk Agencji Nieruchomości Rolnych, od wejścia w życie ustawy, czyli od połowy 2003 r., do końca września 2007 r. do Agencji wpłynęło ponadto 380 tys. umów przenoszących własność nieruchomości rolnych, z czego agencja skorzystała jedynie w 451 przypadkach z prawa pierwokupu. Jest to wiec około 0,12 proc. transakcji.

Źródło: „GP”

Polacy chętni na domy w ciepłym kraju

Przed laty, i tylko nieliczni Polacy kupowali nieruchomości za granicą, głównie w Kurortach, traktując je wyłącznie jako inwestycje. W ostatnim czasie wzrosła liczba polskich nabywców, a większość kupowanych mieszkań ma być obecnie tak zwanym drugim domem. Właściciele kilka razy do roku wyjeżdżają tam odpoczywać, a przez resztę czasu wynajmują. Z takiego wynajmowania są w stanie spłacić cześć zaciągniętego kredytu hipotecznego. Również to, co zachęca zamożnych Polaków do takich inwestycji to np. myśl o miłym spędzeniu czasu na emeryturze. Niektórzy polscy pośrednicy rozpoczynają specjalizację w sprzedaży polskim klientom zagranicznych nieruchomości, np. firma WGN otworzyła w Hiszpanii biuro przedstawicielskie.

Polacy chętni na domy w ciepłym kraju

Przed laty, i tylko nieliczni Polacy kupowali nieruchomości za granicą, głównie w Kurortach, traktując je wyłącznie jako inwestycje. W ostatnim czasie wzrosła liczba polskich nabywców, a większość kupowanych mieszkań ma być obecnie tak zwanym drugim domem. Właściciele kilka razy do roku wyjeżdżają tam odpoczywać, a przez resztę czasu wynajmują. Z takiego wynajmowania są w stanie spłacić cześć zaciągniętego kredytu hipotecznego. Również to, co zachęca zamożnych Polaków do takich inwestycji to np. myśl o miłym spędzeniu czasu na emeryturze. Niektórzy polscy pośrednicy rozpoczynają specjalizację w sprzedaży polskim klientom zagranicznych nieruchomości, np. firma WGN otworzyła w Hiszpanii biuro przedstawicielskie.

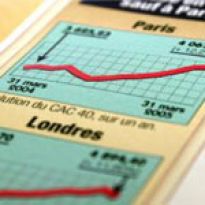

Polska bitwa o Anglię

Wielu, zwłaszcza przebywających na emigracji od dłuższego czasu rodaków dojrzewa do decyzji o ulokowaniu zarobionych pieniędzy. Jednym z najczęściej podejmowanych kroków jest zakup własnego mieszkania. Zainteresowanie tematyką nieruchomości wśród Polonii wzrasta w ekspresowym tempie. – Od pewnego czasu obserwujemy znaczny wzrost popularności tematów związanych z zakupem własnego mieszkania. Takich informacji poszukują nasi czytelnicy – przyznaje Michał Szaflarski, redaktor działu nieruchomości Gońca Polskiego. – Odpowiedzią na rosnące zapotrzebowanie są pierwsze polskie targi nieruchomości – Poland Property Show organizowane w grudniu w Londynie. Takie wydarzenia są doskonałą okazją do bezpośredniej konfrontacji i walki o niezdecydowanych emigrantów. Możliwości kredytowania inwestycji oferowane przez lokalne banki i pewna perspektywa utrzymania względnie wysokiego poziomu życia przemawiają za mieszkaniem na emigracji. Życie we własnym kraju i póki co możliwość nabycia mieszkania o wyższym standardzie przemawiają za powrotem. Na plany Polaków stanowiących największą mniejszość narodową w Wielkiej Brytanii bacznie spoglądają sami Brytyjczycy. – Z analiz londyńskiego rynku wynika, że 57% mieszkających w Wielkiej Brytanii Polaków myśli o zakupie mieszkania w Polsce – mówi Marta Średzińska, doradca działu marketingu i reklamy polskiego tygodnika Życie na Wyspach. – Polscy deweloperzy dostrzegają ogromny potencjał w rynku brytyjskim. Obecnie wychodząc naprzeciw oczekiwaniom decydujemy się na otwarcie dodatku Dom Twoich Marzeń poświęconego tylko nieruchomościom – dodaje Średzińska.

Źródło: Agencja Inplis PR

Brytyjczycy są zbyt dobrymi strategami by przegapić to, co dzieje się w Polsce. Inwestowanie w nieruchomości jest intratnym zajęciem, zwłaszcza że wszelkie raporty atrakcyjność inwestycyjną Polski oceniają bardzo wysoko. Działalność zagranicznych inwestorów na polskim rynku nieruchomości zauważają polscy dewaloperzy. – Klienci zza granicy, zwłaszcza Wielkiej Brytanii i Irlandii, stanowią dużą grupę nabywców nieruchomości w Polsce – uważa Marcin Trzciński z Wings Development. – Przykładowo, spośród zainteresowanych apartamentami we wrocławskim projekcie Angel Wings ok. 30% to obcokrajowcy- ocenia sytuację Trzciński. Każdy liczący się deweloper obok oferty w języku polskim jest doskonale przygotowany do obsługi zagranicznych klientów. Zagraniczni goście nie tylko kupują w Polsce ale także sami budują. Największe inwestycje deweloperskie w polskich miastach finansowane są często przez kapitał brytyjski, irlandzki czy hiszpański.

Polska bitwa o Anglię

Wielu, zwłaszcza przebywających na emigracji od dłuższego czasu rodaków dojrzewa do decyzji o ulokowaniu zarobionych pieniędzy. Jednym z najczęściej podejmowanych kroków jest zakup własnego mieszkania. Zainteresowanie tematyką nieruchomości wśród Polonii wzrasta w ekspresowym tempie. – Od pewnego czasu obserwujemy znaczny wzrost popularności tematów związanych z zakupem własnego mieszkania. Takich informacji poszukują nasi czytelnicy – przyznaje Michał Szaflarski, redaktor działu nieruchomości Gońca Polskiego. – Odpowiedzią na rosnące zapotrzebowanie są pierwsze polskie targi nieruchomości – Poland Property Show organizowane w grudniu w Londynie. Takie wydarzenia są doskonałą okazją do bezpośredniej konfrontacji i walki o niezdecydowanych emigrantów. Możliwości kredytowania inwestycji oferowane przez lokalne banki i pewna perspektywa utrzymania względnie wysokiego poziomu życia przemawiają za mieszkaniem na emigracji. Życie we własnym kraju i póki co możliwość nabycia mieszkania o wyższym standardzie przemawiają za powrotem. Na plany Polaków stanowiących największą mniejszość narodową w Wielkiej Brytanii bacznie spoglądają sami Brytyjczycy. – Z analiz londyńskiego rynku wynika, że 57% mieszkających w Wielkiej Brytanii Polaków myśli o zakupie mieszkania w Polsce – mówi Marta Średzińska, doradca działu marketingu i reklamy polskiego tygodnika Życie na Wyspach. – Polscy deweloperzy dostrzegają ogromny potencjał w rynku brytyjskim. Obecnie wychodząc naprzeciw oczekiwaniom decydujemy się na otwarcie dodatku Dom Twoich Marzeń poświęconego tylko nieruchomościom – dodaje Średzińska.

Źródło: Agencja Inplis PR

Brytyjczycy są zbyt dobrymi strategami by przegapić to, co dzieje się w Polsce. Inwestowanie w nieruchomości jest intratnym zajęciem, zwłaszcza że wszelkie raporty atrakcyjność inwestycyjną Polski oceniają bardzo wysoko. Działalność zagranicznych inwestorów na polskim rynku nieruchomości zauważają polscy dewaloperzy. – Klienci zza granicy, zwłaszcza Wielkiej Brytanii i Irlandii, stanowią dużą grupę nabywców nieruchomości w Polsce – uważa Marcin Trzciński z Wings Development. – Przykładowo, spośród zainteresowanych apartamentami we wrocławskim projekcie Angel Wings ok. 30% to obcokrajowcy- ocenia sytuację Trzciński. Każdy liczący się deweloper obok oferty w języku polskim jest doskonale przygotowany do obsługi zagranicznych klientów. Zagraniczni goście nie tylko kupują w Polsce ale także sami budują. Największe inwestycje deweloperskie w polskich miastach finansowane są często przez kapitał brytyjski, irlandzki czy hiszpański.

China Central Place, Beijing, Chiny

Zaprojektowany został przez Kohn Pedersen Fox Associates. W kompleksie są apartamenty, hotele, restauracje i biura. W drapaczu będzie można nie tylko miło spędzić czas. Swój oddział będzie tu mieć Kohn Pedersen Fox Associates. W ekskluzywnych butikach Armani i Bulgari będzie można podziwiać i kupić najwspanialszy asortyment tych marek. Będą tu dwa hotele. Oba eleganckie i wyrafinowane – JW Marriott i Ritz Carlton. Budynek ma imponujący kształt. To ściany ze szkła i stali o aerodynamicznym kształcie. Inwestor tak zaaranżował przestrzeń, żeby można było tu pracować, wypoczywać i spotykać się z przyjaciółmi. Zaletą jest lokalizacja na Chang’an Boulevard, blisko Tiananmen Square.To prestiżowe miejsce, świetna prezentacja współczesnych możliwości urbanistycznych. Imponujący kompleks, z pewnością jest jedną z wielu atrakcji turystycznych w Chinach, wartych zobaczenia.

(kc)

China Central Place, Beijing, Chiny

Zaprojektowany został przez Kohn Pedersen Fox Associates. W kompleksie są apartamenty, hotele, restauracje i biura. W drapaczu będzie można nie tylko miło spędzić czas. Swój oddział będzie tu mieć Kohn Pedersen Fox Associates. W ekskluzywnych butikach Armani i Bulgari będzie można podziwiać i kupić najwspanialszy asortyment tych marek. Będą tu dwa hotele. Oba eleganckie i wyrafinowane – JW Marriott i Ritz Carlton. Budynek ma imponujący kształt. To ściany ze szkła i stali o aerodynamicznym kształcie. Inwestor tak zaaranżował przestrzeń, żeby można było tu pracować, wypoczywać i spotykać się z przyjaciółmi. Zaletą jest lokalizacja na Chang’an Boulevard, blisko Tiananmen Square.To prestiżowe miejsce, świetna prezentacja współczesnych możliwości urbanistycznych. Imponujący kompleks, z pewnością jest jedną z wielu atrakcji turystycznych w Chinach, wartych zobaczenia.

(kc)

Woods Bagot w Manchester

W wieży i dwóch przylegających skrzydłach znajdzie się 710 apartamentów, a także ekskluzywny hotel z 220 pokojami, restauracje i bary. Bryła ma mieć klasyczny kształt z oryginalnym akcentem – stopniowanym szczytem. Kompleks jest zaprojektowany tak, aby było to przyjazne miejsce spotkań. Na lokalizację wybrano okolicę Piccadilly Station. Realizację budowy Woods Bagot powierzono uznanemu developerowi Ballymore/Merepark.

(kc)

Woods Bagot w Manchester

W wieży i dwóch przylegających skrzydłach znajdzie się 710 apartamentów, a także ekskluzywny hotel z 220 pokojami, restauracje i bary. Bryła ma mieć klasyczny kształt z oryginalnym akcentem – stopniowanym szczytem. Kompleks jest zaprojektowany tak, aby było to przyjazne miejsce spotkań. Na lokalizację wybrano okolicę Piccadilly Station. Realizację budowy Woods Bagot powierzono uznanemu developerowi Ballymore/Merepark.

(kc)

Nowa inwestycja mieszkaniowa we Wrocławiu

Nowoczesne apartamenty powstaną na terenie Starego Miasta, przy ul. Sikorskiego. Kompleks pomieści 134 apartamenty o powierzchni od 36 do 152 m kw. oraz trzykondygnacyjny parking podziemny. Średnia cena metra kwadratowego szacowana jest na około 12 tys. zł. Jak informuje inwestor, to nie jedyne przedsięwzięcie we Wrocławiu – budowane będą również mniejsze kompleksy mieszkaniowe.

Źródło: onet.pl

Nowa inwestycja mieszkaniowa we Wrocławiu

Nowoczesne apartamenty powstaną na terenie Starego Miasta, przy ul. Sikorskiego. Kompleks pomieści 134 apartamenty o powierzchni od 36 do 152 m kw. oraz trzykondygnacyjny parking podziemny. Średnia cena metra kwadratowego szacowana jest na około 12 tys. zł. Jak informuje inwestor, to nie jedyne przedsięwzięcie we Wrocławiu – budowane będą również mniejsze kompleksy mieszkaniowe.

Źródło: onet.pl

Gdzie i za ile najchętniej chcą mieszkać Warszawiacy?

Ankieta przeprowadzona przez analityków CB Richard Ellis (CBRE) podczas targów mieszkaniowych sprawiła niespodziankę – w pytaniu o rynek pierwotny - nie wygrał Mokotów, który jest najczęściej wskazywany w tego typu sondażach, ale Bemowo. Mokotów wylądował na drugim miejscu, a na trzecim ex aequo znalazły się Ursynów i Żoliborz. Co więcej wynika z ankiety? - Bemowo jest nie tyle wymarzoną dzielnicą do zamieszkania, co najbardziej powszechnie uznawaną za dopuszczalną, gdyż średnia cena metra kwadratowego dostępnego na rynku mieszkania zlokalizowanego na Bemowie wynosiła w roku br. znacznie mniej niż warszawska średnia. Ceny rosną wolniej niż w całym mieście, z powodu dużej podaży mieszkań w tej dzielnicy. A oto dane statystyczne z rynku wtórnego - najpopularniejszą lokalizacją wśród osób chcących kupić mieszkanie z drugiej ręki jest Mokotów, za nim jest Usynów i Śródmieście. Wskazywane jako lider w rynku pierwotnym Bemowo tu jest dopiero na ósmym miejscu. W odróżnieniu od klientów rynku pierwotnego dla tych, którzy kupują mieszkanie z drugiej ręki, cena nie jest czynnikiem najważniejszym, a lokalizacja.

Źródło: PAP

Gdzie i za ile najchętniej chcą mieszkać Warszawiacy?

Ankieta przeprowadzona przez analityków CB Richard Ellis (CBRE) podczas targów mieszkaniowych sprawiła niespodziankę – w pytaniu o rynek pierwotny - nie wygrał Mokotów, który jest najczęściej wskazywany w tego typu sondażach, ale Bemowo. Mokotów wylądował na drugim miejscu, a na trzecim ex aequo znalazły się Ursynów i Żoliborz. Co więcej wynika z ankiety? - Bemowo jest nie tyle wymarzoną dzielnicą do zamieszkania, co najbardziej powszechnie uznawaną za dopuszczalną, gdyż średnia cena metra kwadratowego dostępnego na rynku mieszkania zlokalizowanego na Bemowie wynosiła w roku br. znacznie mniej niż warszawska średnia. Ceny rosną wolniej niż w całym mieście, z powodu dużej podaży mieszkań w tej dzielnicy. A oto dane statystyczne z rynku wtórnego - najpopularniejszą lokalizacją wśród osób chcących kupić mieszkanie z drugiej ręki jest Mokotów, za nim jest Usynów i Śródmieście. Wskazywane jako lider w rynku pierwotnym Bemowo tu jest dopiero na ósmym miejscu. W odróżnieniu od klientów rynku pierwotnego dla tych, którzy kupują mieszkanie z drugiej ręki, cena nie jest czynnikiem najważniejszym, a lokalizacja.

Źródło: PAP

Czy ceny mieszkań w 2008 roku mogą spaść o 10% ?

Statystyki branżowe są imponujące - w okresie ostatnich dwóch lat ceny mieszkań wzrosły nawet o 70 proc. W tym czasie do użytku oddano ponad 60 tys. nowych lokali, a eksperci przewidują, że w przyszłym roku będzie o ponad 60 proc. więcej mieszkań niż kończącym się 2007 roku.

Jak wynika ze statystyk, mamy do czynienia z dużą podażą, a popyt - ze względu na zbyt wysokie ceny mieszkań - zaczyna spadać. Nawet deweloperzy rozpoczęli już walkę o klienta, oferując na przykład darmowe balkony czy miejsca parkingowe. Tę samą tendencję widać na rynku wtórnym. "Używane mieszkania nie stanowią już w zasadzie żadnej konkurencji dla nowych, a ich ceny zostały również mocno wywindowane. Tanieją, więc lokale o najniższym standardzie, przeznaczone do generalnego remontu, w blokach z dużej płyty i z kiepską lokalizacją. Na wartości zyskują natomiast spokojne nowoczesne osiedla na peryferiach wielkich miast" - czytamy w analizie Golden Finance.

Na taki przełom czekaliśmy już od dawna, ale zdaniem analityków nie można liczyć na długofalowość tego procesu. Jest to ewidentnie związane z cyklem koniunkturalnym - obniżka cen spowoduje ponownie apetyty nabywców i z czasem ceny mieszkań znów zaczną rosnąć.

Źródło: Gold Finance

Czy ceny mieszkań w 2008 roku mogą spaść o 10% ?

Statystyki branżowe są imponujące - w okresie ostatnich dwóch lat ceny mieszkań wzrosły nawet o 70 proc. W tym czasie do użytku oddano ponad 60 tys. nowych lokali, a eksperci przewidują, że w przyszłym roku będzie o ponad 60 proc. więcej mieszkań niż kończącym się 2007 roku.

Jak wynika ze statystyk, mamy do czynienia z dużą podażą, a popyt - ze względu na zbyt wysokie ceny mieszkań - zaczyna spadać. Nawet deweloperzy rozpoczęli już walkę o klienta, oferując na przykład darmowe balkony czy miejsca parkingowe. Tę samą tendencję widać na rynku wtórnym. "Używane mieszkania nie stanowią już w zasadzie żadnej konkurencji dla nowych, a ich ceny zostały również mocno wywindowane. Tanieją, więc lokale o najniższym standardzie, przeznaczone do generalnego remontu, w blokach z dużej płyty i z kiepską lokalizacją. Na wartości zyskują natomiast spokojne nowoczesne osiedla na peryferiach wielkich miast" - czytamy w analizie Golden Finance.

Na taki przełom czekaliśmy już od dawna, ale zdaniem analityków nie można liczyć na długofalowość tego procesu. Jest to ewidentnie związane z cyklem koniunkturalnym - obniżka cen spowoduje ponownie apetyty nabywców i z czasem ceny mieszkań znów zaczną rosnąć.

Źródło: Gold Finance

Najwyższy budynek kontynentalnej europy odmieni panoramę stolicy

Koszty inwestycji szacowane są na nieco ponad miliard złotych – również z nieoficjalnych informacji wynika, że 9 proc. tej sumy wyłoży inwestor ( zależna od grupy firm Kulczyka spółka Chmielna Development), resztę ma sfinansować konsorcjum banków. Na razie projekt jest na zbyt wstępnym etapie, by można mówić, które z banków zagwarantują finansowanie, jednak przy tak spektakularnej inwestycji chętnych do sfinansowania budowy powinno być dużo.

Nie wiadomo, kto ostatecznie zaprojektuje wieżowiec, ani jak dokładnie będzie wyglądał, ale zwykle przy tego rodzaju budynkach projekt powstaje we współpracy różnych pracowni. Inwestor zaprasza do konkursu najbardziej uznane na świecie pracownie. Warszawski budynek ma mieć 68 kondygnacji, na najwyższym piętrze znajdować się będą apartamenty, pod nimi ulokowany zostanie hotel, a poniżej części hotelowej znajdą się biura. Łączna powierzchnia wieżowca może przekroczyć 109,6 tys. mkw., powierzchni użytkowej będzie ponad 80,6 tys. mkw. - rozmiary budynku będą jednak zależeć od ostatecznego projektu.

W tej chwili miano najwyższego budynku Starego Kontynentu należy do Commerzbank Tower we Frankfurcie nad Menem. Warszawski budynek będzie jednak najwyższy tylko w kontynentalnej części Europy, gdyż do 2011 roku ukończony będzie budowany londyński Shard of Glass. Budynek, będzie miał 306 m wysokości.

Najwyższy budynek kontynentalnej europy odmieni panoramę stolicy

Koszty inwestycji szacowane są na nieco ponad miliard złotych – również z nieoficjalnych informacji wynika, że 9 proc. tej sumy wyłoży inwestor ( zależna od grupy firm Kulczyka spółka Chmielna Development), resztę ma sfinansować konsorcjum banków. Na razie projekt jest na zbyt wstępnym etapie, by można mówić, które z banków zagwarantują finansowanie, jednak przy tak spektakularnej inwestycji chętnych do sfinansowania budowy powinno być dużo.

Nie wiadomo, kto ostatecznie zaprojektuje wieżowiec, ani jak dokładnie będzie wyglądał, ale zwykle przy tego rodzaju budynkach projekt powstaje we współpracy różnych pracowni. Inwestor zaprasza do konkursu najbardziej uznane na świecie pracownie. Warszawski budynek ma mieć 68 kondygnacji, na najwyższym piętrze znajdować się będą apartamenty, pod nimi ulokowany zostanie hotel, a poniżej części hotelowej znajdą się biura. Łączna powierzchnia wieżowca może przekroczyć 109,6 tys. mkw., powierzchni użytkowej będzie ponad 80,6 tys. mkw. - rozmiary budynku będą jednak zależeć od ostatecznego projektu.

W tej chwili miano najwyższego budynku Starego Kontynentu należy do Commerzbank Tower we Frankfurcie nad Menem. Warszawski budynek będzie jednak najwyższy tylko w kontynentalnej części Europy, gdyż do 2011 roku ukończony będzie budowany londyński Shard of Glass. Budynek, będzie miał 306 m wysokości.

Ceny gruntów wciąż pną się w górę

W zasobach Własności Rolnej Skarbu Państwa wciąż znajduje się około 2,5 miliona hektarów ziem. Z czego prawie 2 miliony pozostaje w dzierżawie. Najwięcej gruntów do rozdysponowania wciąż znajduje się w województwach: Zachodnio-Pomorskiem, Warmińsko-Mazurskiem, Dolnośląskiem, Pomorskiem i Lubuskiem. W ciągu trzech kwartałów 2007 roku. Agencja sprzedała 76, 8 tys. ha. gruntów.

Wszyscy zainteresowani zakupem nieruchomości rolnych z zasobów Skarbu Państwa mogą się dowiedzieć o planowanej sprzedaży ze specjalnego wykazu przygotowanego przez Agencję Nieruchomości Rolnych. Na licytację dotyczącą takich nieruchomości, oprócz jej uczestników, może przyjść każdy, również jeśli nie bierze udziału w przetargu.

Źródło: ANR

Ceny gruntów wciąż pną się w górę

W zasobach Własności Rolnej Skarbu Państwa wciąż znajduje się około 2,5 miliona hektarów ziem. Z czego prawie 2 miliony pozostaje w dzierżawie. Najwięcej gruntów do rozdysponowania wciąż znajduje się w województwach: Zachodnio-Pomorskiem, Warmińsko-Mazurskiem, Dolnośląskiem, Pomorskiem i Lubuskiem. W ciągu trzech kwartałów 2007 roku. Agencja sprzedała 76, 8 tys. ha. gruntów.

Wszyscy zainteresowani zakupem nieruchomości rolnych z zasobów Skarbu Państwa mogą się dowiedzieć o planowanej sprzedaży ze specjalnego wykazu przygotowanego przez Agencję Nieruchomości Rolnych. Na licytację dotyczącą takich nieruchomości, oprócz jej uczestników, może przyjść każdy, również jeśli nie bierze udziału w przetargu.

Źródło: ANR

Koniunktura gospodarcza w budownictwie. Raport za I-III Kwartał 2007 r

W okresie ostatnich trzech kwartałów wzrost sprzedaży robót odnotowano we wszystkich grupach firm budowlanych – największy w przedsiębiorstwach, w którym głównym rodzajem działalności jest przygotowanie terenów pod budowę. Odsetek przedsiębiorstw nie odczuwających żadnych barier w prowadzeniu działalności budowlano-montażowej kształtuje się na poziomie 4,2%. Największe trudności napotykane przez przedsiębiorstwa związane są z niedoborem wykwalifikowanych pracowników oraz kosztami zatrudnienia. W skali roku w największym stopniu wzrosło znaczenie bariery związanej z kosztami materiałów, zmalało natomiast – znaczenie barier związanych z konkurencją ze strony innych firm, niedostatecznym popytem, trudnościami z uzyskaniem kredytu oraz kosztami finansowej obsługi działalności.

W okresie pierwszych dziewięciu miesięcy roku w strukturze produkcji budowlano – montażowej ogółem wyższy niż przed rokiem był udział budynków mieszkalnych. Według wstępnych danych GUS w okresie trzech kwartałów br. oddano do użytkowania 87245 mieszkań – czyli 13,9 % więcej niż przed rokiem. W omawianym okresie efekty budownictwa mieszkaniowego były lepsze niż przed rokiem we wszystkich województwach oprócz opolskiego i małopolskiego. Przeciętna powierzchnia użytkowa nowo oddanego mieszkania wynosiła 106,5 m2 i była o ponad 3 m2 mniejsza niż w analogicznym okresie roku ubiegłego.

Liczba pozwoleń na budowę mieszkań wzrosła o 50,1% niż przed rokiem. Wyższa niż przed rokiem, była również liczba mieszkań, których budowę rozpoczęto o 38,8%.

Źródło: GUS

Koniunktura gospodarcza w budownictwie. Raport za I-III Kwartał 2007 r

W okresie ostatnich trzech kwartałów wzrost sprzedaży robót odnotowano we wszystkich grupach firm budowlanych – największy w przedsiębiorstwach, w którym głównym rodzajem działalności jest przygotowanie terenów pod budowę. Odsetek przedsiębiorstw nie odczuwających żadnych barier w prowadzeniu działalności budowlano-montażowej kształtuje się na poziomie 4,2%. Największe trudności napotykane przez przedsiębiorstwa związane są z niedoborem wykwalifikowanych pracowników oraz kosztami zatrudnienia. W skali roku w największym stopniu wzrosło znaczenie bariery związanej z kosztami materiałów, zmalało natomiast – znaczenie barier związanych z konkurencją ze strony innych firm, niedostatecznym popytem, trudnościami z uzyskaniem kredytu oraz kosztami finansowej obsługi działalności.

W okresie pierwszych dziewięciu miesięcy roku w strukturze produkcji budowlano – montażowej ogółem wyższy niż przed rokiem był udział budynków mieszkalnych. Według wstępnych danych GUS w okresie trzech kwartałów br. oddano do użytkowania 87245 mieszkań – czyli 13,9 % więcej niż przed rokiem. W omawianym okresie efekty budownictwa mieszkaniowego były lepsze niż przed rokiem we wszystkich województwach oprócz opolskiego i małopolskiego. Przeciętna powierzchnia użytkowa nowo oddanego mieszkania wynosiła 106,5 m2 i była o ponad 3 m2 mniejsza niż w analogicznym okresie roku ubiegłego.

Liczba pozwoleń na budowę mieszkań wzrosła o 50,1% niż przed rokiem. Wyższa niż przed rokiem, była również liczba mieszkań, których budowę rozpoczęto o 38,8%.

Źródło: GUS

BIK udostępnia coraz więcej raportów kredytowych

Z roku na rok rośnie liczba wydawanych raportów - w ciągu całego 2006 r. Biuro sprzedało bankom łączną sumę 11,7 mln raportów podczas, gdy rok wcześniej było to 9,1 mln. Już w pierwszej połowie 2007 r. BIK udostępniło bankom 7 mln raportów kredytowych i monitorujących, czyli o 34,4 proc. więcej niż rok wcześniej.

W związku z tym, Związek Banków Polskich spodziewa się, że BIK w 2007 r. udostępni bankom ok. 14 mln raportów kredytowych.

Każdy miesiąc roku br., oprócz sierpnia, przyniósł sprzedaż wyższą niż w porównywalnym okresie do roku ubiegłego.

Właśnie mija dziesięć lat od powstania BIK S.A. W tym okresie udało się znacznie umocnić swoją pozycję na polskim rynku. Dużym sukcesem było niewątpliwie to, że w ogóle udało się powołać do życia taką instytucję, jak Biuro Informacji Kredytowej. Stworzyło to polskim bankom dostęp do informacji o kliencie, dzięki czemu mogą skuteczniej zarządzać ryzykiem kredytowym i bezpiecznie rozwijać rynek kredytowy.

Początkowo BIK oferowała tylko jeden produkt. Był nim Raport Kredytowy, który jest przygotowywany w związku z ubieganiem się klienta banku o kredyt.

Dzisiaj oferta jest dużo bogatsza. W 2004 r. BIK udostępnił jeszcze bankom nowy typ raportu - Raport Monitorujący. Taki raport bank może uzyskać na temat klienta, który jest już klientem banku pytającego. Niewątpliwie bardzo pożyteczny dla banków jest monitoring cykliczny. Umożliwia on bowiem systematyczny przegląd klientów, np. pod względem zmiany ich zdolności i wiarygodności kredytowej.

Na podstawie: PAP

BIK udostępnia coraz więcej raportów kredytowych

Z roku na rok rośnie liczba wydawanych raportów - w ciągu całego 2006 r. Biuro sprzedało bankom łączną sumę 11,7 mln raportów podczas, gdy rok wcześniej było to 9,1 mln. Już w pierwszej połowie 2007 r. BIK udostępniło bankom 7 mln raportów kredytowych i monitorujących, czyli o 34,4 proc. więcej niż rok wcześniej.

W związku z tym, Związek Banków Polskich spodziewa się, że BIK w 2007 r. udostępni bankom ok. 14 mln raportów kredytowych.

Każdy miesiąc roku br., oprócz sierpnia, przyniósł sprzedaż wyższą niż w porównywalnym okresie do roku ubiegłego.

Właśnie mija dziesięć lat od powstania BIK S.A. W tym okresie udało się znacznie umocnić swoją pozycję na polskim rynku. Dużym sukcesem było niewątpliwie to, że w ogóle udało się powołać do życia taką instytucję, jak Biuro Informacji Kredytowej. Stworzyło to polskim bankom dostęp do informacji o kliencie, dzięki czemu mogą skuteczniej zarządzać ryzykiem kredytowym i bezpiecznie rozwijać rynek kredytowy.

Początkowo BIK oferowała tylko jeden produkt. Był nim Raport Kredytowy, który jest przygotowywany w związku z ubieganiem się klienta banku o kredyt.

Dzisiaj oferta jest dużo bogatsza. W 2004 r. BIK udostępnił jeszcze bankom nowy typ raportu - Raport Monitorujący. Taki raport bank może uzyskać na temat klienta, który jest już klientem banku pytającego. Niewątpliwie bardzo pożyteczny dla banków jest monitoring cykliczny. Umożliwia on bowiem systematyczny przegląd klientów, np. pod względem zmiany ich zdolności i wiarygodności kredytowej.

Na podstawie: PAP

Rynek budowlany w Polsce – potencjał na 2008 rok

Korzystna koniunktura gospodarcza i możliwości związane z napływem funduszy z Unii Europejskiej stwarzają niepowtarzalną szansę dla polskiego rynku budowlanego i sektora nieruchomości.

W opinii zarówno ekspertów, jak i przedsiębiorców w ciągu najbliższego roku rynek będzie się szybko rozwijał. Zgodnie z oczekiwaniami najszybciej będzie się rozwijało budownictwo inżynieryjne – drogowe i związane z ochroną środowiska, wspierane napływem funduszy z UE. Kolejnym segmentem rynku, z którym firmy wiążą największą nadzieję, jest budownictwo mieszkaniowe – chociaż trudności związane z dostępnością terenów i ograniczenia zdolności wykonawczych firm mogą przyczynić się do względnie słabszych od oczekiwanych wyników tego segmentu.

Wśród barier utrudniających aktywność przedsiębiorstw i ograniczających rozwój rynku w 2008 r., na pierwszy plan wysuwają się z jednej strony kwestie rozwiązań systemowych – czyli brak planów zagospodarowania przestrzennego, niska jakość rozwiązań prawnych; z drugiej zaś coraz większe trudności z pozyskaniem wykwalifikowanych pracowników i wykonawców oraz rosnące ceny materiałów budowlanych. Pomimo powyższych barier utrudniających codzienną działalność firm, przedsiębiorcy wykazują duży optymizm co do perspektyw rozwoju w ciągu najbliższego roku – oczekują oni, że rynek będzie rósł w tempie powyżej 5 % rocznie, a jedna trzecia spodziewa się wzrostu grubo powyżej 10 %. Czynnikiem stymulującym popyt na rynku budownictwa mieszkaniowego jest dostępność kredytów hipotecznych i rosnąca zamożność społeczeństwa.

Rynek budowlany w Polsce – potencjał na 2008 rok

Korzystna koniunktura gospodarcza i możliwości związane z napływem funduszy z Unii Europejskiej stwarzają niepowtarzalną szansę dla polskiego rynku budowlanego i sektora nieruchomości.

W opinii zarówno ekspertów, jak i przedsiębiorców w ciągu najbliższego roku rynek będzie się szybko rozwijał. Zgodnie z oczekiwaniami najszybciej będzie się rozwijało budownictwo inżynieryjne – drogowe i związane z ochroną środowiska, wspierane napływem funduszy z UE. Kolejnym segmentem rynku, z którym firmy wiążą największą nadzieję, jest budownictwo mieszkaniowe – chociaż trudności związane z dostępnością terenów i ograniczenia zdolności wykonawczych firm mogą przyczynić się do względnie słabszych od oczekiwanych wyników tego segmentu.

Wśród barier utrudniających aktywność przedsiębiorstw i ograniczających rozwój rynku w 2008 r., na pierwszy plan wysuwają się z jednej strony kwestie rozwiązań systemowych – czyli brak planów zagospodarowania przestrzennego, niska jakość rozwiązań prawnych; z drugiej zaś coraz większe trudności z pozyskaniem wykwalifikowanych pracowników i wykonawców oraz rosnące ceny materiałów budowlanych. Pomimo powyższych barier utrudniających codzienną działalność firm, przedsiębiorcy wykazują duży optymizm co do perspektyw rozwoju w ciągu najbliższego roku – oczekują oni, że rynek będzie rósł w tempie powyżej 5 % rocznie, a jedna trzecia spodziewa się wzrostu grubo powyżej 10 %. Czynnikiem stymulującym popyt na rynku budownictwa mieszkaniowego jest dostępność kredytów hipotecznych i rosnąca zamożność społeczeństwa.

Rosną ceny domów w Kurortach

Takie miasta jak Sopot, czy Zakopane, przyciągają rzesze turystów, dlatego ceny nieruchomości już dawno przekroczyły poziom 10 tys. zł za m2, nie dziwi również nikogo 20 tys. za m2. Jeśli więc, marzysz o wypoczynku na tarasie swojego nadmorskiego domku, albo wolisz górzysty krajobraz za oknem pozostaje Ci nieruchomość w niewielkiej turystycznej miejscowości. Ale i tu musisz się pospieszyć. Analitycy ostrzegają, że w ciągu najbliższych lat za metr ziemi, w malutkich miejscowościach turystycznych, możemy zapłacić nawet 2,5 razy więcej niż w tej chwili. Dlaczego? - Bo do tej pory niewielu było chętnych na nieruchomości w tych rejonach. A teraz zaczyna ich przybywać, bo dookoła jest już taka drożyzna, że inwestycje tam już się mało opłacają.

Rosną ceny domów w Kurortach

Takie miasta jak Sopot, czy Zakopane, przyciągają rzesze turystów, dlatego ceny nieruchomości już dawno przekroczyły poziom 10 tys. zł za m2, nie dziwi również nikogo 20 tys. za m2. Jeśli więc, marzysz o wypoczynku na tarasie swojego nadmorskiego domku, albo wolisz górzysty krajobraz za oknem pozostaje Ci nieruchomość w niewielkiej turystycznej miejscowości. Ale i tu musisz się pospieszyć. Analitycy ostrzegają, że w ciągu najbliższych lat za metr ziemi, w malutkich miejscowościach turystycznych, możemy zapłacić nawet 2,5 razy więcej niż w tej chwili. Dlaczego? - Bo do tej pory niewielu było chętnych na nieruchomości w tych rejonach. A teraz zaczyna ich przybywać, bo dookoła jest już taka drożyzna, że inwestycje tam już się mało opłacają.

Nowy program o rynku nieruchomości

Wydawca zapowiada, ze będzie on niezależny i obiektywny, prezentujący różne punkty widzenia i nie omijający trudnych, “niepopularnych” tematów. Występują w nim osoby, których decyzje mają wpływ na życie branży – Minister Budownictwa, Zarząd Polskiej Federacji Rynku Nieruchomości, Komisja Nadzoru Finansowego, Prezydenci największych miast w Polsce oraz niezależni eksperci i praktycy. Program jest realizowany w nowoczesnej, atrakcyjnej formie. Opiekę merytoryczną nad programem objęła Polska Federacja Rynku Nieruchomości. TV Biznes dołączyła do grupy medialnej Polsat, obecnie TV Biznes ogląda 2,5 mln widzów, z czego 40% to osoby o dochodach powyżej średniej krajowej, a 50% - nawet powyżej 5 tys. zł.

Nowy program o rynku nieruchomości

Wydawca zapowiada, ze będzie on niezależny i obiektywny, prezentujący różne punkty widzenia i nie omijający trudnych, “niepopularnych” tematów. Występują w nim osoby, których decyzje mają wpływ na życie branży – Minister Budownictwa, Zarząd Polskiej Federacji Rynku Nieruchomości, Komisja Nadzoru Finansowego, Prezydenci największych miast w Polsce oraz niezależni eksperci i praktycy. Program jest realizowany w nowoczesnej, atrakcyjnej formie. Opiekę merytoryczną nad programem objęła Polska Federacja Rynku Nieruchomości. TV Biznes dołączyła do grupy medialnej Polsat, obecnie TV Biznes ogląda 2,5 mln widzów, z czego 40% to osoby o dochodach powyżej średniej krajowej, a 50% - nawet powyżej 5 tys. zł.

Kwoty kredytów rosną szybciej niż ceny nieruchomości

Zgromadzenie 20-40% wkładu, co jeszcze kilka lat temu uchodziło za standardową procedurę, jest dziś wręcz niemożliwe bądź wymagałoby ogromnych wyrzeczeń finansowych. Nie można się dziwić, że wielu kupujących będzie nabywać domy korzystając z pożyczek, które pokrywają 97% i więcej aktualnej wartości rynkowej domu czy mieszkania. Czy warto inwestować bez wkładu własnego? Eksperci odpowiadają: - coraz częściej Polacy zaciągają kredyt na zakup całej nieruchomości – bez wkłady własnego. Świadczy to o wzroście świadomości finansowej społeczeństwa – ceny mieszkań rosną tak szybko, że nie opłaca się oszczędzać i czekać na kupno nieruchomości. Lepiej kupić za kredyt i spłacać go z oszczędności.

A jakie są zagrożenia? - Po pierwsze, jest to jeden z droższych sposobów nabywania własnego domu czy mieszkania. Kredyt przy niskim lub zerowym wkładzie własnym jest z reguły droższy od standardowej pożyczki, bo banki doliczają sobie dodatkowo za ryzyko. Przy kredytach o zmiennym oprocentowaniu należy się także liczyć ze wzrostem jego kosztów, bo wraz z podnoszeniem stóp procentowych rosnąć będą także koszty kredytu. Drugie zagrożenie wiąże się z konsekwencjami niespłacania pożyczki. Osobiście, jednak uważam, że kupno własnej nieruchomości jest wciąż jedną z najmądrzejszych decyzji, jaką może podjąć rodzina. Trzeba jednak mieć świadomość, że inwestycja ta musi opierać się na solidnych podstawach finansowych.

Kwoty kredytów rosną szybciej niż ceny nieruchomości

Zgromadzenie 20-40% wkładu, co jeszcze kilka lat temu uchodziło za standardową procedurę, jest dziś wręcz niemożliwe bądź wymagałoby ogromnych wyrzeczeń finansowych. Nie można się dziwić, że wielu kupujących będzie nabywać domy korzystając z pożyczek, które pokrywają 97% i więcej aktualnej wartości rynkowej domu czy mieszkania. Czy warto inwestować bez wkładu własnego? Eksperci odpowiadają: - coraz częściej Polacy zaciągają kredyt na zakup całej nieruchomości – bez wkłady własnego. Świadczy to o wzroście świadomości finansowej społeczeństwa – ceny mieszkań rosną tak szybko, że nie opłaca się oszczędzać i czekać na kupno nieruchomości. Lepiej kupić za kredyt i spłacać go z oszczędności.

A jakie są zagrożenia? - Po pierwsze, jest to jeden z droższych sposobów nabywania własnego domu czy mieszkania. Kredyt przy niskim lub zerowym wkładzie własnym jest z reguły droższy od standardowej pożyczki, bo banki doliczają sobie dodatkowo za ryzyko. Przy kredytach o zmiennym oprocentowaniu należy się także liczyć ze wzrostem jego kosztów, bo wraz z podnoszeniem stóp procentowych rosnąć będą także koszty kredytu. Drugie zagrożenie wiąże się z konsekwencjami niespłacania pożyczki. Osobiście, jednak uważam, że kupno własnej nieruchomości jest wciąż jedną z najmądrzejszych decyzji, jaką może podjąć rodzina. Trzeba jednak mieć świadomość, że inwestycja ta musi opierać się na solidnych podstawach finansowych.

Nowy rynek dla małych i dynamicznych spółek

Jest to źródło pozyskiwania funduszy, dla spółek nie mających innych możliwości pozyskania kapitału we wczesnym poziomie rozwoju. A “New Connect” może im umożliwić szybki debiut na głównym parkiecie. Jakie są wiec zasady na “nowym rynku”? Przede wszystkim: spółki nie muszą sporządzać raportów kwartalnych, prowadzić rachunkowości zgodnej z zasadami Międzynarodowych Standardów Rachunkowości, nie ponosi się opłat za prospekt emisyjny, a za wprowadzenie akcji do obrotu giełda pobiera opłatę jedynie w wysokości 3.000 zł. W dodatku, przez pierwszy rok obecności na giełdzie przedsiębiorstwo jest zwolnione z opłaty rocznej za notowanie akcji (która wynosi od 3 tys. do 70 tys. zł). Dla kupujących akcje, nowe zasady, oznaczają inwestowanie o podwyższonym ryzyku, a dla sprzedających są szansą, często jedyną na szybki rozwój własnego biznesu.

W dniu inauguracji rynku NEW CONNECT zadebiutowało pięć spółek, a prognozuje się, że do końca roku może ich być dwadzieścia.

- « Poprzednia

- 1

- …

- 134

- 135

- 136

- 137

- 138

- 139

- 140

- Następna »

Sprawdź najnowsze oferty w serwisie

Oceń nasz serwis

średnia ocen: 4,3

Biura WGN

Biura WGN CENTRALA WGN

CENTRALA WGN